So wichtig ist Risiko- und Moneymanagement

Von Gewinnern und Verlierern — So wichtig ist dein korrektes Risiko- und Moneymanagement

Glaubst du den Zahlen im Internet – und es gibt dieses Mal keinen Grund, ihnen nicht zu glauben – dann handeln 80% aller Trader nicht profitabel.

Das bedeutet: nur 20% der Trader machen Profit. Wenn du dir jetzt bewußt machst, dass das Geld, welches die 80% verlieren sich ja nicht in Luft auflöst – wo ist es dann?

Richtig – es steckt jetzt in den Taschen der anderen 20%! Die 80% Verlierer an den Fianzmärkten ernähren die restlichen 20%, die gewinnen!

Aber was machen diese 20% ANDERS ODER BESSER? Nun – unter anderem gehen sie anders und besser mit ihrem Risiko und ihrem Geld um. Und wie das geht, zeigen wir dir in unserem neueseten Video der Reihe Kostenlose Trading Grundausbildung.

Versäume diese Ausgabe auf keinen Fall – es könnte um dein Überleben als Trader gehen!

Hier nochmal das Ganze zum Nachlesen:

Korrektes Risiko- und Moneymanagement

Im Internet findest du überwiegend Gewinner! 1000te von Prozent Rendite!

Bei YouTube kannst du Trading-Profis dabei zusehen, wie sie im Lamborghini durch Dubai cruisen und ab und zu mal auf die Rolex schauen, ob sie ihre Yacht schon aus der Reinigung abholen können.

Und dann liest du auf einmal:

Was stimmt jetzt? Was machen die einen Falsch, die anderen aber nicht?

Trading ist ein Nullsummenspiel. Das Geld, das du verlierst ist nicht wirklich weg, es hat jetzt nur jemand anderes. Es ist an den Märkten tatsächlich so, dass 80% der Marktteilnehmer den anderen 20% ein gutes Leben ermöglichen.

Willst du zu den 80 oder den 20 Prozent gehören? Dann pass jetzt gut auf!

Merksatz 1

Im Trading gibt es nicht nur Gewinne. Der Verlust gehört zum Trading dazu. Du kannst ihn nicht vermeiden. Was du aber vermeiden kannst — UND MUSST — ist, dass dieser Verlust dein Konto nachhaltig schädigt, es zerstört und dein Trading der Vergangenheit angehört.

Du kannst Verluste nicht verhindern. Du must mit Niederlagen leben, sie von vornherein einkalkulieren. Das ist es, was du im Risiko- und Moneymanagement lernst.

Fangen wir an!

1. Bestimme dein maximales Risiko pro Trade

Du kannst die Wahrscheinlichkeit deines langfristigen Erfolgs erheblich erhöhen, wenn du den Prozentsatz deines Kapitals, das du in jedem einzelnen Trade einsetzt, begrenzt. Hier gehen die Empfehlungen leicht auseinander, oft wird empfohlen, nicht mehr als 2-2,5% deines Kapitals pro Trade einzusetzen.

Dies hat natürlich zur Folge, dass du in volatilen Märkten oder bei teuren Rohstoffen mit einem kleinen Konto aus dem Spiel bleibst. Du hast ein 100.000$ – Konto und möchtest Palladium handeln? Vergiss es!

GANZ WICHTIG

Das maximale Risiko bezieht sich auf ALLE deine aktiven Trades, also auf dein Portfolio, nicht auf eine einzelne Position. Möchtest du also 2 Kontrakte Gold E-Mini und einen Kontrakt Weizen handeln, dann ermittelt sich das Risiko folgendermaßen:

Risiko je Kontrakt Gold (x 2)

+ Risiko im Weizen

____________________

Risiko deines Portfolios

2. Deine Stopp-Loss – Strategie

Natürlich kann man auch ohne Helm am Moto-Cross-Lauf teilnehmen. Ist aber nicht so cool, wie man vielleicht denkt! Genauso uncool ist es, eine Position zu eröffnen ohne sich Gedanken über seinen Ausstieg zu machen.

Kein Feuerwehrmann würde den Brandort ohne Schutzkleidung betreten und kein vernünftiger Trader würde in den Markt ohne einen Stopp-Loss gehen.

Ich will hier jetzt nicht über die unterschiedlichen Strategien für die Bestimmung des Stopp-Loss sprechen (das würde den Zeitrahmen dieses Videos sprengen übersteigen). Informationen hierzu bekommst du in den Videos zur Markttechnik und zu den Ordertypen dieser Trading Grundausbildung – schau sie dir unbedingt (noch einmal) an!

Wichtig ist: bestimme deinen Stopp-Loss, BEVOR du in den Markt gehst, und berechne dein dementsprechendes Risiko pro Kontrakt. Das beantwortet dir nämlich zwei Fragen:

- “Kann ich mir den Trade ÜBERHAUPT leisten?”

- “Mit wie vielen Kontrakten kann ich in den Markt eintreten?”

Merksatz 2

Ein Trade ohne Stop-Loss ist wie einen Bungee-Sprung ohne Seil

3. Bestimme deine Positionsgröße

Du kennst dein Risiko pro Kontrakt?

Und du kennst dein maximales Risiko pro Trade?

Wunderbar, dann kannst du nämlich den dritten Schritt deiner Planung gehen: berechne anhand dieser beiden Daten, mit wie viel Kontrakten du maximal in den Markt gehen kannst! Und du kannst entscheiden, ob du dir den Trade ÜBERHAUPT leisten kannst?

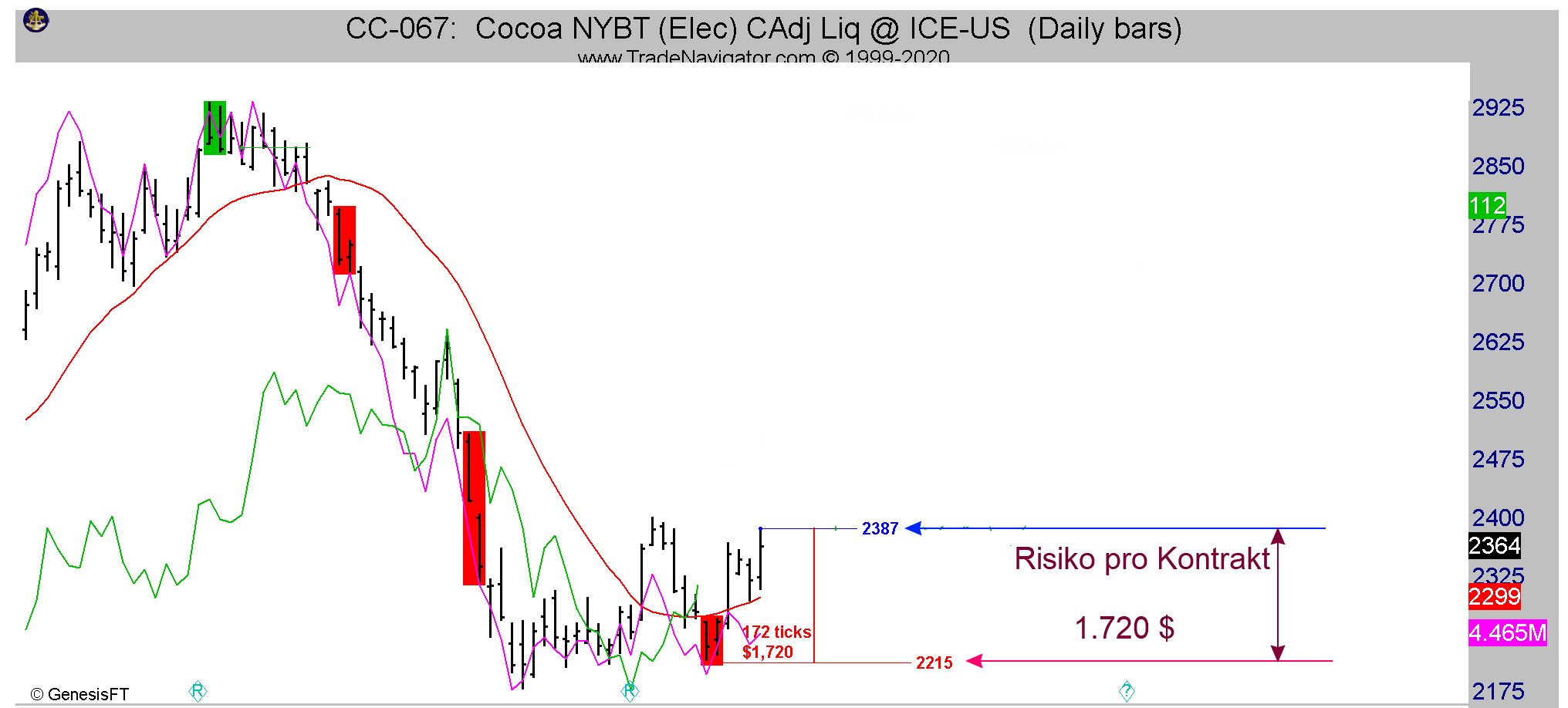

Ein Beispiel aus unseren Handelsplänen:

Wir planen einen Long-Trade im Kakao. Den Einstieg und den Stop-Loss legen wir nach unseren Strategieregeln unter Berücksichtigung der Markttechnik fest. Es ergibt sich ein Risiko von 1.720$ je Kontrakt.

Um dein Risiko in Prozent zu ermitteln rechnest du jetzt

Risiko / Kontogröße [x100%]

Für ein 100.000$ – Konto würde der Kauf von 2 Kontrakten jetzt also bereits ein Risiko von fast 3,5% betragen!

Hast du ein 25.000$ Konto, ergibt sich mit

1.720 / 25.000 ==► 6,88%

Also lass die Finger von dem Trade!

Merksatz 3

Trades sind wie Straßenbahnen: hast du eine verpasst, renn ihr nicht hinterher. Die nächste kommt bestimmt gleich – und beim Nachrennen könntest du stolpern und auf die Nase fallen!

Was könntest du statt dessen tun?

Viele Futuresmärkte sind unmittelbar von einander abhängig. Ein Rohstoff dient oft als Ausgangsstoff eines anderen, z.B. Soybeans (Soja) und Soybean Meal (Sojamehl) oder Crude Oil (Rohöl) und Gasoline (Benzin).

Über diese Korrelationen habe ich ebenso in einem anderen Video gesprochen.

Diese Korrelationen könntes du jetzt nutzen!

Prüfe verwandte Märkte! Hast du ein Signal in einem “teuren” Markt, kann es sich lohnen, eventuell auf einen billigeren, korrelierenden auszuweichen.

Schau dir hierzu auch das Video zu Korrelationen unbedingt noch einmal an.

Und zum Schluss: das “Klumpenrisiko”

Die Korrelationen der Märkte haben noch eine andere, vielleicht unschöne Auswirkung auf dein Risiko- und Moneymanagement: man nennt das ein “Klumpenrisiko”:

Und damit gelange ich zum Zauberwort “DIVERSIFIKATION”. Sei dir immer über folgendes im Klaren:

Korrelierende Märkte weisen oft ziemlich ähnliche Kursverläufe auf. Und wenn ein Markt “abstürzt”, kann er den anderen mitreißen. Hast du in zwei korrelierenden Märkten identische Signale, vermeide es, beide zu handeln.

Nimm folgendes Szenario: du gehst Short im Rohöl. Der Kurs läuft gut in deine Richtung. Jetzt erhältst du ein weiteres Short-Signal im Gasoline (Benzin) und gehst auch in diesem Markt Short.

Irgendein verrückter „Öl-Multi“ beschließt jetzt plötzlich, die Ölproduktion (oder zumindest den Export) radikal zu drosseln. Der Rohölpreis schießt nach oben und überrennt deinen Stopp-Loss.

Was wird der Benzin-Preis jetzt wohl machen?

Denk darüber nach!

Hierzu unser letzter Merksatz 4:

Alles Gute – bis zum nächsten Mal!

Weiterführende Links zum Video

Stop-Order: https://insider-week.com/de/articles/ordertypen-stop-order/

Stops in der Markttechnik: https://insider-week.com/de/articles/grundprinzipien-markttechnik-stopps/

Korrelationen: https://insider-week.com/de/articles/korrelationen/

Hast du Fragen oder Anregungen, dann schreibe mir bitte einen Kommentar.

Ich wünsche dir eine schöne Woche, beste Grüße

Neugierig, mehr zu erfahren?

Hole dir das Buch von Max Schulz und lade es dir noch heute kostenlos herunter!