Was bedeutet “Saisonalität”?

Saisonalitäten, was verbirgt sich hinter diesem Begriff? Wie entstehen Saisonalitäten und wie können wir sie für unser Futurestrading nutzen? Sind Saisonalitäten zuverlässige Vorhersage-Instrumente für die künftige Preisentwicklung eines Rohstoffs oder Futures? Und welche Saisonalitäten solltest du bei deinen Handelsentscheidungen berücksichtigen?

Fragen, die in diesem Beitrag beantwortet werden sollen.

Saisonalitäten bei Futures

Nahezu jeder Rohstoff zeigt saisonale Patterns. Werden diese diese saisonalen Abhängigkeiten und Besonderheiten ignoriert, kann dies eklatante Auswirkungen auf deinen Tradingerfolg haben. Dieses Tool, das du hier vorfindest, gibt dir die Möglichkeit, solche saisonalen Pattern zu erkennen und als Chart darzustellen.

Du kannst nach Auswahl des Rohstoffs bzw. Futures den Seasonal Chart mit statistischen Daten über 5, 10 und 15 Jahren darstellen. Nehmen wir als Beispiel Heating Oil (Heizöl):

Wie entstehen saisonale Preisschwankungen?

Bei einer längerfristigen Betrachtung der Kursverläufe an den Futuresmärkten fällt auf, dass sich bestimmte Muster in regelmäßigen Zeitabständen wiederholen.

Rohstoffmärkte sind Rangemärkte. Die Kurse oszillieren, über lange Zeiträume betrachtet, zwischen oberen und unteren Grenzwerten. Daraus ergeben sich saisonale Muster, die eine vorhersehbare Preisänderung darstellen. Sie wiederholen sich jeden Tag, jede Woche, jeden Monat oder auch jedes Jahr in vergleichbaren gleichen Zeiträumen.

Der folgende Charts zeigen dies:

1. der Kursverlauf am Cashmarkt für Lebendrind (Live Cattle) von 1975 bis 2011 (Monatschart).

2. Winterweizen (HRW) – Cashmarkt, 1972 bis heute, monthly bars

3. Sojabohnen Cashmarkt, 1972 bis heute, monthly bars

Diese saisonalen Zyklen zeigen bestimmte Tendenzen in der Preisentwicklung auf. Natürlich dürfen sie nicht isoliert betrachtet werden. Es sollte sorgfältig recherchiert werden, welche Ereignisse z.B. 2007 den Weizenpreis explodieren ließen (Chart ② ). Für die Vorhersage zukünftiger Trends und Kursentwicklungen bieten sie jedoch ein durchaus brauchbares Hilfsmittel.

Hier das Video zum Artikel. (Artikel geht unter dem Video weiter)

Wie lässt sich jetzt aber die Entstehung dieser Zyklen erklären?

1. Zusammenspiel von Angebot und Nachfrage

Anders als am Aktienmarkt, an dem die Preise der Wertpapiere von vielen verschiedenen Faktoren abhängig sind, bildet sich der Preis eines Rohstoffs hauptsächlich aus dem Zusammenspiel von Angebot und Nachfrage heraus.

Eine Verknappung eines Rohstoffs bei gleichbleibender Nachfrage zum Beispiel wird einen Anstieg der Preise zur Folge haben, ebenso wie eine Erhöhung der Nachfrage bei gleichbleibendem Angebot.

In einem idealen, nicht von außen beeinflussten bzw. gesteuertem Markt werden Angebot und Nachfrage sich bei einem bestimmten Preisniveau treffen und einen neuen Gleichgewichtspreis bilden.

Einen Artikel darüber, wie sich Rohstoffpreise bilden, habe ich in den Quellenangaben am Ende dieses Beitrags verlinkt.

Es lohnt sich also, zunächst die Preisschwankungen hinsichtlich ihrer Abhängigkeit von Angebot und Nachfrage zu betrachten.

Saisonale Abhängigkeit der Preise vom Angebot

Landwirtschaftliche Güter, Agrarrohstoffe, Fleisch und aus diesen Rohstoffen hergestellte Produkte unterliegen einer saisonalen Abhängigkeit.

Das Angebot bei pflanzlichen Agrarrohstoffen wie Weizen oder Soja ist von den Wachstums- und Erntezyklen abhängig. Hier ist jedoch zu berücksichtigen, ob der Rohstoff auf bestimmte globale Anbaugebiete beschränkt ist oder der Anbau in nahezu allen Klimazonen möglich ist, was die preisliche Abhängigkeit von Erntezyklen vermindert.

Ähnlich Zyklen lassen sich auch an den Fleischmärkten ausmachen. Das Angebot an den Rindermärkten (Feeder Cattle, Live Cattle) ist von den Fruchtbarkeits- und Wachstumszyklen der Tiere abhängig. Moderne Massentierhaltung führt hier zwar zu einer Verschiebung dieser Zyklen, trotzdem muss die Wachstumszeit der Tiere berücksichtigt werden.

Saisonale Abhängigkeit von der Nachfrage

In anderen Märkten bestimmt die Nachfrage die saisonalen Preisverläufe. Besonders deutlich wird dies an den Energiemärkten, z.B. bei Heizöl.

Wie in den Charts weiter unten zu sehen ist (Abb. 5 & 6), erreicht der Preis hier ein Top im Herbst (September/Oktober), wenn die Masse die Heizöltanks für den bevorstehenden Winter füllt und fällt zum Jahresende (und darüber hinaus bis in den Frühling) erst einmal ab. Dauert der Winter dann doch etwas länger (oder ist kälter als erwartet), kommt es im März noch einmal zu einer Spitze, wenn der fast leere Tank schnell noch einmal nachgefüllt werden muss. Ein Preisanstieg ist dann wieder zu Beginn der Sommermonate zu verzeichnen: der Beginn der Hauptreisezeit lässt die Nachfrage – und damit natürlich den Preis – nach oben gehen.

Aber auch andere Märkte wie beispielsweise die Edelmetalle zeigen saisonale Hochs und Tiefs. Die Nachfrage nach Gold oder Silber ist zu den großen Feiertagen mit Bescherung (Weihnachten, Ostern) deutlich höher als zu anderen Zeitpunkten.

Noch ein weiterer Aspekt muss hier berücksichtigt werden: die Austauschbarkeit verschiedener Güter beeinflusst die Nachfrage. Wenn z.B. Rindfleisch im Preis steigt, wird verstärkt Schweinefleisch nachgefragt.

So kommt es beispielsweise zu wechselseitigen Preiseffekten bei Magerschwein (Lean Hogs) und Live Cattle. Somit ist der Preisverlauf bei Magerschwein oft ein Spiegelbild zu dem von Lebendrind.

2. Weitere Faktoren für saisonale Preisschwankungen

Doch wie schaut es an anderen Märkten aus? Die Nachfrage nach Aktien? Das Angebot bei Bonds? Nicht immer sind Angebot und Nachfrage für saisonale Preiszyklen verantwortlich.

Investmentfonds bemühen sich, eine gute Jahresperformance auszuweisen, und treiben so die Aktienkurse. Ausschüttungen zum Jahreswechsel, deren Zinserträge aus Anleihen zum Teil auch in den Aktienmarkt fließen, beeinflussen ebenfalls die Kurse. Oder der sog. “Feiertagseffekt”: zu bestimmten Zeiten des Jahres werden Investmententscheidungen freier und leichter getroffen und der Markt dadurch beeinflusst. So entstehen dann auch z.B. die viel beachteten “Jahresend-Rallies”.

Doch es gibt noch weitere Termine, zu denen wiederkehrende saisonale Kursänderungen auftreten. Dazu gehören im Futureshandel spezielle US-Feiertage oder auch Tage regelmäßiger Veröffentlichung wichtiger Wirtschaftszahlen oder Börsenberichte. Eine Übersicht der wichtigsten Events und Feiertage findest du am Ende des Artikels.

Letztlich ist ein saisonaler Verlauf wie jeder Kursverlauf das Ergebnis zig-tausender einzelner Kauf- und Verkaufsentscheidungen. Und hier liegt eine weitere Ursache begründet: Änderungen bestimmter Umstände, etwa technische Neuerungen im Agrarsektor können zur Veränderung des saisonalen Preises führen, genauso wie Änderungen der Verbrauchervorlieben oder von Mode-/ Ernährungs-/ Verhaltenstrends.

Saisonale Patterns und Darstellungen

Bei der Analyse saisonaler Preisverläufe sollte ein “Top-Down” – Ansatz bevorzugt werden. Das heißt, zunächst betrachten wir die Frage, in welchen Monaten des Jahres liegen welche Marktsituationen vor? Sind Mai und Oktober besonders bullische Märkte, ist August eher bearisch?

Diese Daten sind umso aussagekräftiger, je länger die Zeiträume sind, über die man sie erhebt. Dabei müssen einzelne Jahre eventuell einer besonderen Betrachtung unterzogen werden, da außergewöhnliche Vorfälle (Naturkatastrophen, Corona-Viren ) die Statistik verfälschen würden. Wenn in einem Jahr ein extremer Verlauf war, dann beeinflusst dieses Einzelereignis den saisonalen Verlauf natürlich deutlich stärker als ein „normales“ Jahr.

Seasonal Charts – Erste Betrachtung: der Jahreschart

Der Einstieg in die Saisonalitäten erfolgt über jährliche saisonale Charts. Hierbei ermittelt man den Kursverlauf, wie bereits angesprochen, über einen bestimmten Zeitraum. Wir bei InsiderWeek nutzen hier drei Zeitrahmen und betrachten die Zeiträume von 5, 10 und 15 Jahren.

Besonders interessant sind Kursverläufe, die in allen drei Zeitrahmen identische Patterns zeigen. Hier liegen offensichtlich zuverlässige saisonale Trends vor.

Der Chart zeigt den saisonalen Kursverlauf bei Gold. Hier sind zwei deutliche Termine für einen Preisanstieg zu erkennen: zu Jahresbeginn und ab Jahresmitte bis in den Herbst hinein. Offensichtlich bereitet sich hier die Schmuckindustrie auf die beiden wichtigsten Geschenktermine – Ostern und Weihnachten – vor. (Natürlich ist diese Begründung etwas arg vereinfacht, aber da zu diesen Zeitpunkten nicht nur der christliche Kulturkreis zwei zentrale Feste feiert, kann dies als durchaus zulässige Erklärung gelten.)

Noch ein weiterer Aspekt wird bei der Betrachtung der saisonalen Jahrescharts deutlich. Welcher? Schauen wir uns zwei Charts an:

Nein – ich habe hier nicht zweimal denselben Chart eingesetzt! Der linke zeigt den Preisverlauf von Rohöl (Crude Oil), der rechte den von Heizöl (Heating Oil). Was fällt als erstes auf?

Zunächst fällt hier auf, dass beide Preisverläufe identisch sind. Rohöl ist der Grundstoff für Heizöl, steigt der Rohölpreis, wird Heizöl teurer. Das ist natürlich keine weltbewegende neue Information, hat jedoch Einfluss auf unser Trading: Wir beachten in unserer Planung eben solche Korrelationen.

Dadurch ist eine Diversifikation des Portfolios möglich UND es ist möglich, beim Vorliegen eines COT-Signals in einem “teureren” Markt auf einen korrelierenden billigeren auszuweichen. Die Preise dieser Märkte verlaufen parallel, was auf den saisonalen Charts sofort deutlich sichtbar wird.

Außerdem sieht man hier den Einfluss der saisonalen Nachfrage auf die Preisentwicklung, den ich bereits weiter oben angesprochen habe.

Ein weiteres Beispiel dieser Art gefällig?

Auch hier (links: Soybeans, Sojabohnen; rechts Soybean Meal, Sojamehl) sehr deutlich: korrelierende Märkte zeigen in ihren saisonalen Kursverläufen viel deutlicher als in den aktuellen Preischarts ihre wechselseitigen Abhängigkeiten. Sojamehl wird aus Sojabohnen erzeugt, steigt der Preis der Sojabohne, wird natürlich auch des Mehl teurer; wird vermehrt Mehl nachgefragt, schlägt sich diese Nachfrage auch auf die Bohne nieder.

Die nächste Ebene: Monatliche und wöchentliche Durchschnittsergebnisse

Im nächste Schritt betrachten wir Handelsmonate bzw. Handelswochen. Hierzu brechen wir aber nicht einfach die Charts auf Wochenbasis herunter, sondern begeben uns in den Testmodus.

In historischen Tests checken wir die Märkte, gehen z.B. bei der Wochenbasis am Montag zur Markteröffnung in den Markt und schließen die Position zum Börsenschluss am Freitag. Das Ganze wird dann wieder über verschiedene Zeitrahmen statistisch ausgewertet. Daraus ergeben sich Auswertungen durchschnittlicher monatlicher Renditen bzw. durchschnittlicher wöchentlicher Renditen.

Hinweis: die folgenden Charts wurden mit unsrem neuen Quantum Tool erstellt (im Silber Abo erhältlich). Das Tool befindet sich noch in der Beta-Phase, Bitte experimentiere damit und teile uns mit, wenn du Fehler entdeckst! Vielen Dank für deine Mithilfe.

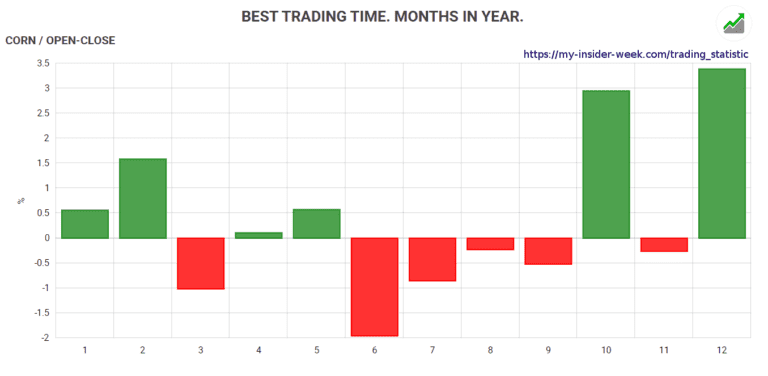

Ein Beispiel hierfür: Der Cornfuture in seinen besten Tradingmonaten...

Durchschnittliche monatliche Rendite — Corn Futures

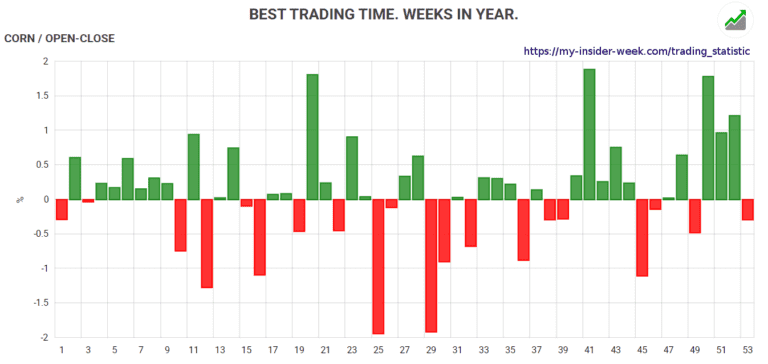

… und Tradingwochen, statistisch über 15 Jahre ausgewertet:

Durchschnittliche wöchentliche Rendite — Corn Futures

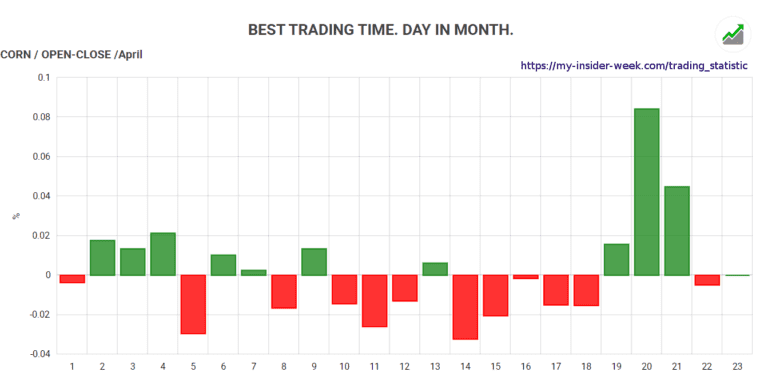

Eine Stufe tiefer: die besten Handelstage des Monats

Eine weitere statistische Auswertung, die wir auch bei InsiderWeek in unsere Tradingplanung einfließen lassen, ist die auch “Trading Day of the Month” genannte Durchschnittsrendite auf Tagesbasis.

Prinzip hier das gleiche: Wir gehen zur Markteröffnung in Position, schließen diese Position zum Börsenschluss des selben Tages. Schauen wir uns die Ergebnisse für Corn im April an:

Durchschnittliche tägliche Rendite — Corn Futures

Hierbei ist WICHTIG: Es handelt sich bei diesen Tagen um HANDELSTAGE, nicht Kalendertage. Im April 2020 ist der 01. April zwar auch der erste Handelstag, der vierte Handelstag ist jedoch der 06.April! Wochenenden – oder Börsenfeiertage – sind keine Handelstage. Ein Kalendermonat hat demnach mindestens 19 (Februar: 28 Tage, 8 Tage Wochenenden, 17.02. US-Feiertag), höchsten 23 Handelstage.

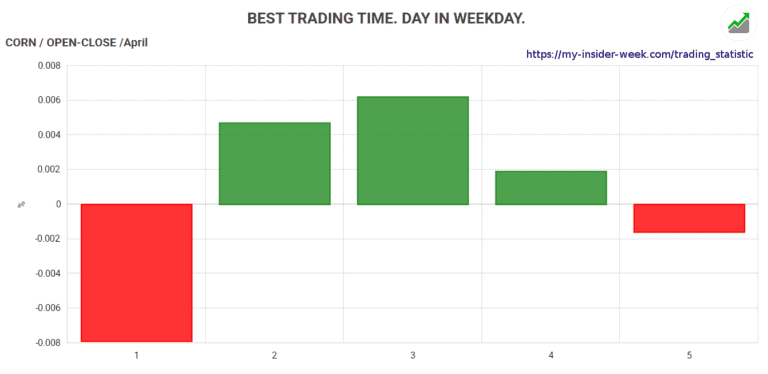

Und noch eine Stufe tiefer: die Rendite auf Basis der Wochentage

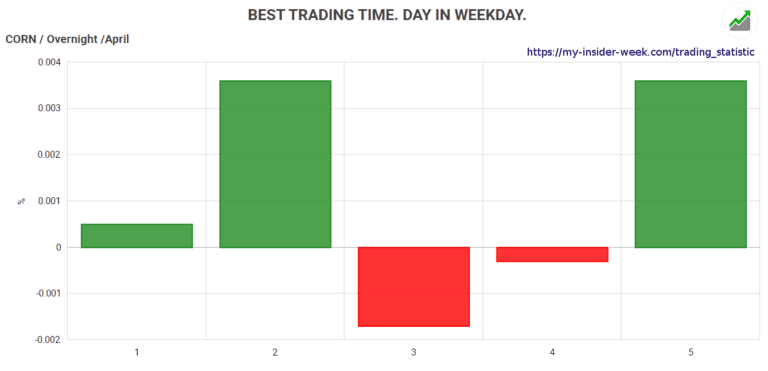

Eine letzte interessante Frage vor allem für den kurzfristigen Trader ist die nach dem aussichtsreichsten Handelstag der Woche. Auch hier die selbe Vorgehensweise: rein zur Eröffnung, raus zum Schluss. Es zeigt sich, dass in manchen Märkten der eine oder andere Tag statistisch betrachtet durchaus Gift für das Konto sein kann!

Durchschnittliche tägliche Rendite — Corn Futures

Doch noch etwas ist interessant in dem Zusammenhang: Ich habe bisher immer davon gesprochen, dass wir zur Eröffnung in den Markt gehen und die Position zum Handelsschluss glattstellen. Wie schaut es jetzt aus, wenn wir über Nacht in Position bleiben und zur Eröffnung am nächsten Handelstag aus dem Markt gehen?

Die Analyse der einzelnen Wochentage, wenn wir die Position über Nacht halten:

Wie traden wir Saisonalitäten?

Wie nutzen wir nun das Wissen über Saisonalitäten für unser eigenes Trading?

Wie weiter oben schon angesprochen wurde, ist ein Handelssystem, das alleine auf statistische Daten aufbaut, mit großer Wahrscheinlichkeit zum Scheitern verurteilt. Obwohl sich bestimmte Pattern immer wieder wiederholen, ist die Börse nicht der Ort Punxsutawney, Schauplatz des Films “Und täglich grüßt das Murmeltier”, oder ein sich pausenlos wiederholendes Endlos-GIF.

Allerdings nutzen wir saisonale Trends und statistische Informationen sehr gerne als bestätigende Faktoren.

Ergibt sich aufgrund der COT-Daten ein Long- oder Shortsignal, wird es anhand der statistischen Daten gegengeprüft und für ein Einstiegstiming oder der Bestimmung des Exits nutzen wir ebenfalls die vorliegenden Informationen, zum Beispiel bezüglich des Tradingday of the Month (TDOM) oder der Tradingweek bzw. Tradingweekday.

Dabei gilt es jedoch immer, die aktuelle Marktlage zu berücksichtigen und die saisonalen Werte kritisch zu hinterfragen. In extrem volatilen Zeiten, wie wir sie im Augenblick aufgrund der Corona-Krise erleben, sind statistische Auswertung mit großer Vorsicht zu genießen.

“Konstante Gewinne lassen sich nur in ruhigen Märkten erzielen. Wir sind Trader und keine Abenteurer.”

_ _ _ _ _

Qellenangaben:

Abbildungen 2 – 4: https://www.barchart.com/futures

Link: cot-Daten.de — Der Preis eines Rohstoffs: https://cot-daten.de/preis-eines-rohstoffs/