COT Report Trading Strategie

Worum geht es bei der COT-Strategie?

Die COT-Strategie ist die wichtigste unserer Strategien und die Grundlage für unsere Weiterentwicklungen. Sie hat es uns ermöglicht, unser Handelskapital innerhalb von10 Jahren von 14.000$ auf über 1,3Mio.$ zu steigern. In den Jahren 2017, 2019/20 und 2020/21 nahmen wir am World Cup Championship of Futures Trading® teil. Mit der hier angewandten Erweiterung der COT-Strategie erreichten wir zweimal Rang 3 und einmal Rang 5.

Im Jahr 2021/22 erreichte Philipp Kozalla, ehemaliger Schüler und heute Mitarbeiter bei InsiderWeek, mit Rang 5 ebenfalls die Riege der besten Futurestrader der Welt.

Fundamentale Gegebenheiten der Märkte bestimmen die Trends

Wir glauben, dass die Markttrends aus fundamentalen Marktveränderungen und nicht aus Änderungen auf dem Chart entstehen. Unser fundamentales Werkzeug ist der Commitment of Traders Report. Er wird von der CFTC (Commodity Futures Trading Association) wöchentlich veröffentlicht und beinhaltet die aktuellen Positionen der meldepflichtigen Marktteilnehmer. Meldepflichtig sind alle Marktteilnehmer, die eine bestimmte Positionsgröße erreichen oder überschreiten.

Das Ziel des Commitment of Traders Report ist es, Transparenz in Bezug auf offene Futures-Kontrakte auf dem Markt zu schaffen. Die Daten werden jeden Freitag nach Handelsschluss auf der Website der CFTC veröffentlicht und sind frei zugänglich.

Auf diese Weise kann jeder Marktteilnehmer die Positionierung der großen Trader-Gruppen (Commercials und Spekulanten) nachvollziehen und seine Schlüsse auf das Marktgeschehen ziehen.

Wir haben diese Informationen genutzt und das Verhalten dieser Gruppen anhand der COT-Berichte von 1983 bis 2013 ausgewertet. Die Analyse zeigte uns, wie sich die großen Akteure vor einer Rallye positionieren. Diese Informationen bilden die Grundlage unserer Handelsstrategie. Wir nennen es COT-Signal. Jede Woche analysieren wir die liquidesten Futures-Märkte hinsichtlich dieser Signale.

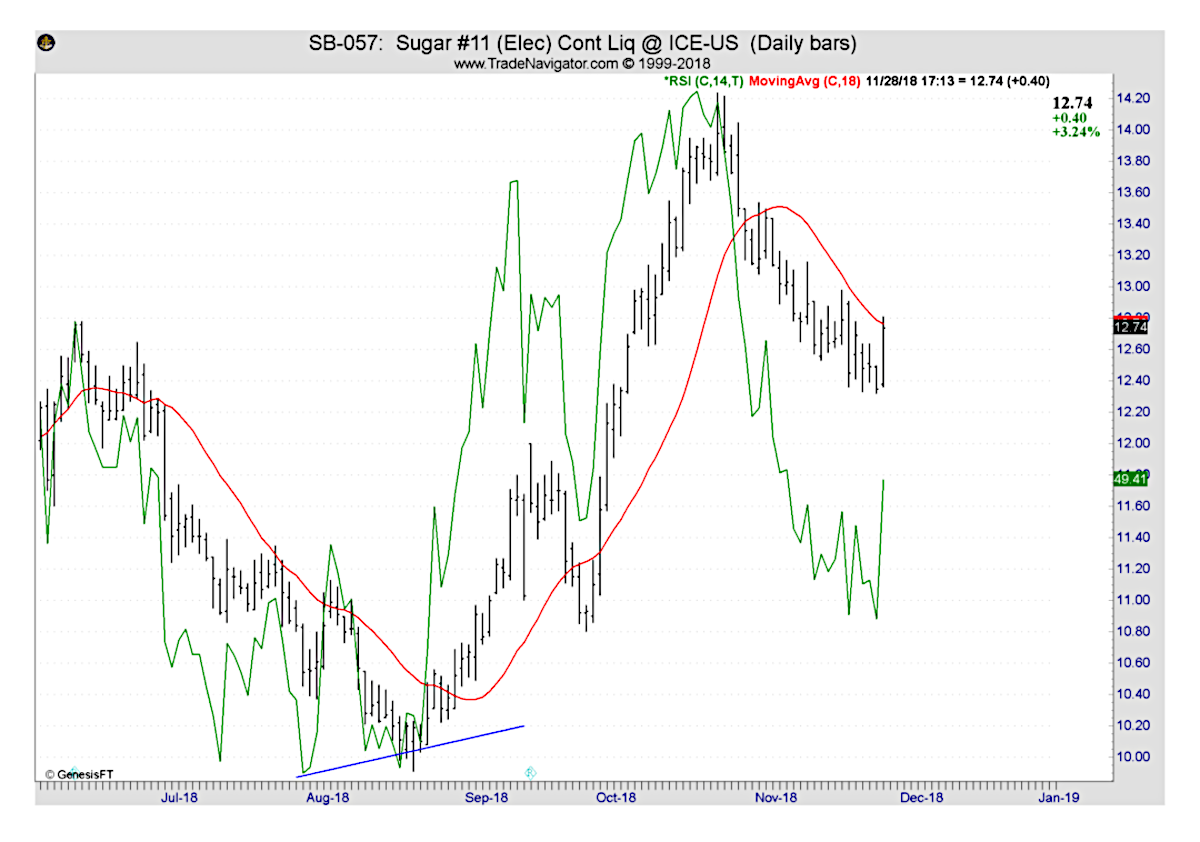

Abbildung 1 zeigt COT-Signale für den Zuckermarkt. Rote Pfeile zeigen Signale zum Verkauf (Short-Signal) und grüne Pfeile zum Kauf (Long-Signal). Wie auf dieser Abbildung zu sehen ist, sind die COT-Signale sehr zuverlässig, insbesondere wenn sie mit dem wöchentlichen Trend übereinstimmen.

Sobald ein COT-Signal vorhanden ist, gehen wir wie folgt vor:

Schritt 1: Wöchentlicher Trend

Nachdem wir ein COT-Signal erhalten haben, überprüfen wir zunächst den wöchentlichen Trend. Wie bereits erwähnt, sind Signale zuverlässiger, wenn sie mit der Trendrichtung übereinstimmen.

Schritt 2: Commercials und Open Interest

Zusätzlich zu Schritt eins werfen wir einen genaueren Blick auf das "Open Interest" und die "Commercials" (Abbildung 2).

- Ein Long-Signal wird verstärkt, wenn die "Commercials" kaufen und das "Open Interest" gleichzeitig abnimmt.

- Das Short-Signal wird verstärkt, wenn die "Commercials" verkaufen und das "Open Interest" gleichzeitig zunimmt.

Schritt 3: Sentiment

Das COT-Signal kann durch das Sentiment verifiziert werden, das die “Stimmung am Markt” repräsentiert (Abbildung 3).

- Das Long-Signal wird bestätigt, wenn die Stimmung der Öffentlichkeit negativ ist (der Indikator zeigt einen Wert unter 25, grüne horizontale Linie).

- Das Short-Signal wird bestätigt, wenn die Stimmung der Öffentlichkeit positiv ist (der Indikator zeigt einen Wert über 75, rote horizontale Linie).

Wir verwenden die Software "Trade Navigator", die zwei Sentiment-Indikatoren aufweist, einen schnelleren und einen langsameren.

Idealerweise befinden sich beide Stimmungen in derselben positiven oder negativen Zone.

Schritt 4: Saisonaler Trend

Als nächstes prüfen wir noch, ob sich der Kurs in der Vergangenheit im Einklang mit dem Saisonalen Trend bewegt hat (Abbildung 4). Ist dies der Fall, kann die Antizipation des saisonalen Trendverlaufs in der nächsten Zeit als weitere Bestätigung angesehen werden.

Das ideale COT-Signal

So sieht ein ideales COT-Signal aus (Abbildung 5). Natürlich ist nicht jedes Signal so perfekt. In der Praxis reicht es aus, um ein COT-Signal zu nutzen, wenn es durch nur zwei der oben genannten Überprüfungen (Schritte) bestätigt wird.

Es ist wichtig zu erwähnen, dass die Gültigkeit eines COT-Signals ungefähr 6 Wochen beträgt. Die historische Datenauswertung bestätigt das.

Schritt 5: Timing

Der COT-Report ist kein Timing-Instrument. Ein COT Signal rechtfertigt nicht zwangsläufig eine sofortige Positionseröffnung.

Um den richtigen Zeitpunkt für den Markteintritt zu identifizieren, analysieren wir den Trend des täglichen Charts. Seine Höhen und Tiefen sowie die Divergenz können auf einen bevorstehenden Trendwechsel hinweisen.

Die Divergenz kann durch den RSI-Indikator identifiziert werden. Dieser Indikator ist Bestandteil fast jeder Standard-Software.

In Abbildung 6 sehen wir, dass der Preis bereits neue Tiefststände erreicht hatte, noch bevor das COT-Signal auftrat. Der RSI-Indikator folgte jedoch nicht dem Preis und schuf somit eine Preisdivergenz (blaue Linien). Das ist ein gutes Anzeichen für einen bevorstehenden Trendwechsel.

Schritt 6: Markteintritt und Exit

Sobald sich Divergenzen oder Trendstrukturen abzeichnen, die auf bevorstehende Trendwechsel hinweisen, beginnen wir mit der Suche nach einem optimalen Einstieg.

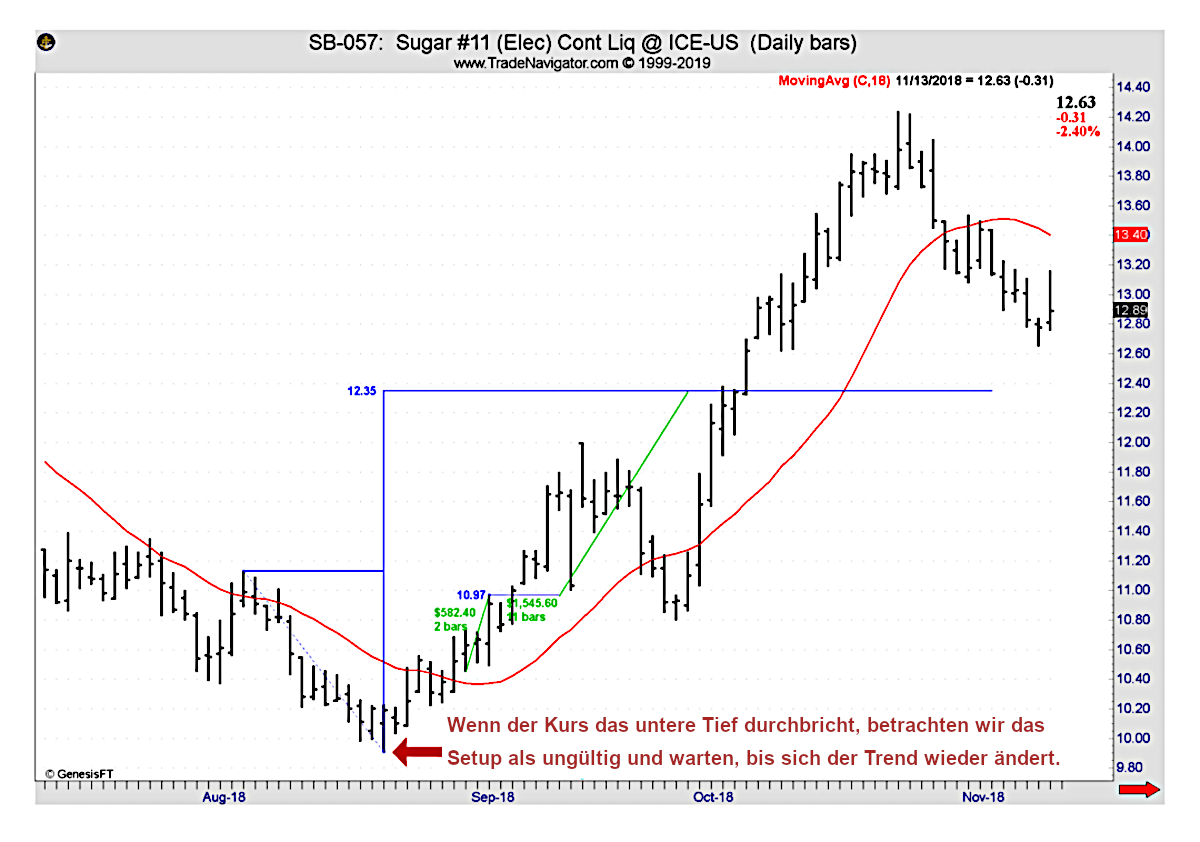

Wir verwenden dabei unterschiedliche Einstiegstechniken. Eine effektive und einfache Methode ist der Einstieg mit dem Trend (siehe Abbildung 7). Am 24.03.2018 erhielten wir ein COT-Signal. Darüber hinaus identifizierten wir eine Divergenz zwischen dem Preis und dem RSI-Indikator auf dem Tages-Chart (grüne Linie bei Abbildung 6).

Der Preis erreichte ein höheres Hoch und ein höheres Tief. Entsprechend wurde der Trend durch den Preis, der das höhere Hoch durchbrach, bestätigt. Gleichzeitig identifizierten wir unseren Einstiegspunkt. Wir platzierten unseren Stop-Loss unter dem Tief der 2 vorherigen Balken. Das Ziel wurde als Bewegung zwischen dem mittelfristigen Hoch und Tief definiert (horizontale blaue Linie im Chart).

Basierend auf dieser Analyse und der definierten Strategie konnten wir das Ziel erreichen und einen Gewinn von 2.500$ bei einem Risiko von 500$ erzielen.

Dabei muss folgendes Szenario beachtet werden:

Wir sehen einen wöchentlichen Trend (Haupttrend) und einen Tagestrend (sekundärer Trend).

Der sekundäre Trend ist die Korrektur des Haupttrends. Sobald sich der sekundäre Trend zum Haupttrend hinwendet, beginnen wir mit der Suche nach einem Einstieg. Wenn der sekundäre Trend weiterhin anhält, tun wir nichts und warten auf die nächste Gelegenheit.

Wenn also der Preis das niedrigere Tief unterschreitet (siehe Abbildung 7), mit anderen Worten der sekundäre Trend weiterhin anhält, betrachten wir das Setup als ungültig. Wir müssen warten, bis sich der Trend wieder ändert.

Sobald der Einstieg, der Ausstieg und das Risiko pro Trade definiert sind, gehen wir zum nächsten Schritt über.

Schritt 7: Risiko- und Positions-Management

Der wichtigste Punkt, die über Erfolg oder Misserfolg im Handel entscheidet!

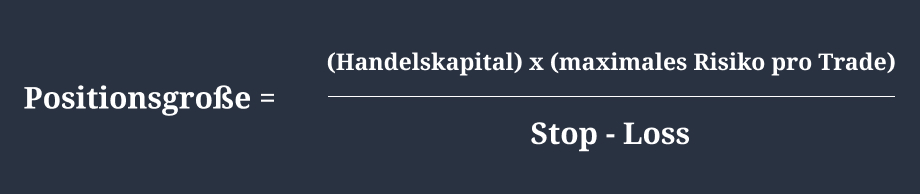

Zuerst definieren wir das maximale Risiko pro Trade. Dies hängt im Wesentlichen vom Risikotyp des Traders ab. Im Allgemeinen sollte das Gesamtrisiko zwischen 2 und 5% der Investition liegen. Wir handeln zum Beispiel mit unserem Pro-Konto mit einem Risiko von 2% pro Trade. Als nächstes bestimmen wir das Risiko pro Kontrakt (Stop-Loss). Basierend auf diesen Werten berechnen wir die Größe unserer Positionen.

Unser Handelskapital beträgt zum Beispiel 200.000 US-Dollar und wir werden ein Risiko von 2% oder 4.000 US-Dollar pro Trade eingehen. Aus dem obigen Beispiel ergibt sich unser Risiko pro Kontrakt (Stop-Loss) von 500 US-Dollar. Wir werden dementsprechend 8 Zucker-Kontrakte (4.000 US-Dollar / 500 US-Dollar) handeln.

Die Formel für das Risikogeld-Management (RMM) kann wie folgt definiert werden:

Schritt 8: Korrelation

Wenn dein Handelskapital eine bestimmte Größe erreicht hat, die es dir ermöglicht, mehrere Märkte gleichzeitig zu handeln, sollte die Korrelation zwischen den Märkten berücksichtigt werden.

Idealerweise sollte das Portfolio gut diversifiziert sein. Vermeide daher mehrere Positionen in direkt korrelierenden Märkten.

Weitere Informationen zur Korrelation der verschiedenen Märkte findest du auf der Website des Moore Research Center www.mrci.com oder du kannst sie durch eigene Analyse definieren.

Zusammenfassend sieht unser Setup wie folgt aus:

- COT-Signal

- Wöchentliche Trendanalyse

- Bestätigung des COT-Signals durch

- Commercials

- Open interest

- Sentiments

- Saisonal trend

- Timing

- Tägliche Trendanalyse

- Divergenz

- Risiko- und Positionsmanagement

- Korrelation zwischen mehreren Setups

Basierend auf unserer Erfahrung benötigst du ein Konto von mindestens 30.000$, um die COT-Strategie erfolgreich umzusetzen. Ein Nachteil eines kleineren Kontos ist, dass du nicht jedes Marktszenario traden kannst. Andernfalls kann dein Risiko zu hoch sein oder du musst dich auf nur einen von vielen Märkten beschränken.

Mit einem größeren Konto von 30.000$ kannst du hingegen 2 bis 3 Märkte traden und viel schneller gewünschte Ergebnisse erzielen.

Wir starteten mit 14.000$. Wir haben die Strategie mit historischen Daten getestet und ein klares Verständnis über mögliche Drawdowns, Verlust-Trades usw. gewonnen. Das gab uns das notwendige Vertrauen für unser kleines Handelskonto.

Geringer Zeitaufwand als wichtiger Vorteil

Ein weiterer Vorteil dieser Strategie ist der geringe Aufwand für Vorbereitung und Umsetzung. Freitags erhalten wir den COT-Bericht. Am Wochenende analysieren wir die Märkte, identifizieren die COT-Signale und wählen die besten Setups aus.

Je nach Erfahrung benötigt dies 3-4 Stunden. Sonntags definieren wir unsere Einstiegs- und Ausstiegspunkte. Während der Woche platzieren wir nur noch die Orders oder passen diese gegebenenfalls an. Dies dauert täglich etwa 5 bis 15 Minuten.

Es ist möglich, dass alle Positionseröffnungen bis Dienstag abgeschlossen sind. Das bedeutet, dass bis zum Beginn des nächsten Zyklus kaum noch zusätzliche Arbeit anfällt. Tägliche Kontrolle der offenen Positionen, Anpassung der Stopps oder im extremen Fall vorzeitiger Ausstieg aus ein gegenläufigen Position sind sehr schnell erledigt.

Daher eignet sich diese Strategie ideal für Teilzeit-Trader oder dem nebenberuflichen Handel für Vollzeitbeschäftigte.

Wir bevorzugen diese Strategie, weil sie alle Kriterien einer guten Strategie erfüllt - sie ist fundamental, verständlich, zeitsparend, für kleine Konten geeignet und einfach umzusetzen.

Wir bieten dir die Möglichkeit, unserem Echtgeld-Handel nach dieser Strategie zu folgen und daraus zu lernen. Wenn du interessiert bist und mehr erfahren möchtest, kannst du dich unter diesem Link für ein völlig unverbindliches Strategiegespräch bei uns melden.

Vereinbare ein Strategiegespräch

Neugierig, mehr zu erfahren?

Hole dir das Buch von Max Schulz und lade es dir noch heute kostenlos herunter!