Kognitive Verzerrungen — wie sie dein Trading stören und zer-stören

(Professionelles Trading Mindset Part IV)

Unsere Beobachtungen und Handlungen sind anfällig für irrige Sichtweisen und kognitive Verzerrungen. Das ist auch der Grund dafür, dass wir im Trading fehlerhafte Entscheidungen treffen.

Es liegt in der Natur des Tradings, dass wir den Gefahren mentaler Fallstricke ausgesetzt sind. Darum sollten wir über gut definierte und praktikable Handelsrichtlinien verfügen. Unsere Regeln und Anlageziele sind eine erste Verteidigungslinie. Sie hält uns davon ab, in irrationale Denkweisen abzugleiten und lenkt uns in Richtung eines disziplinierten Handelns.

In Entscheidungssituationen, in denen die Informationen schlecht strukturiert, widersprüchlich und mehrdeutig sind und der Stress aufgrund von Zeitdruck und sozialem Druck hoch ist, können Fehler passieren. Über einige dieser Fehler, Irrtümer und verzerrte Sichtweisen wollen wir uns hier unterhalten.

Schau dir zur Einstimmung in dieses Thema das folgende Video an, dann nimm dir den Artikel vor:

Sollte das Viseo nicht angezeigt werden (was eventuell mit einem aktiven Adblocker zusammenhängt) gehe direkt zu https://youtu.be/fjy91ejLkpw

Was sind "Kognitive Verzerrungen" (Cognitive Biases)?

Kognitive Verzerrungen sind “systematische fehlerhafte Neigungen beim Wahrnehmen, Erinnern, Denken und Urteilen. Sie bleiben meist unbewusst und basieren auf kognitiven Heuristiken (→ Wikipedia) ”

Das umschreibt im Wesentlichen eine Verhaltensweise, die wir gerne an den Tag legen, wenn es darum geht, Situationen einzuschätzen, Informationen zu sammeln und Entscheidungen zu treffen.

“Wir machen uns die Welt, wie sie uns gefällt! Dideldummm” (Zitat: Pippi Langstrumpf)

Wie entstehen diese kognitiven Verzerrungen?

Kognitive Verzerrungen entstehen in unserem Unterbewusstsein. Erfahrungen und Erinnerungen sind tief verborgen dort gespeichert. Aus der Erziehung, dem sozialen Umfeld oder auch unbewusst aufgenommene Informationen erzeugen Gedankenwelten, die unsere Wahrnehmung, unser Denken, Urteilen und Handeln beeinflussen.

Vor allem, wenn rasche Entscheidungen erforderlich sind und zu viele Informationen auf einmal vorliegen oder sich zu wenig Bedeutung erschließt, geraten wir in deren Sog.

Die Folge: unbequeme, “unpassende” Informationen werden ausgeblendet, passende und bequeme führen zu den allseits bekannten “Bauchentscheidungen”. Manchmal mag man damit richtig liegen, meistens aber fragt man sich hinterher “Wie konnte ich nur...?”

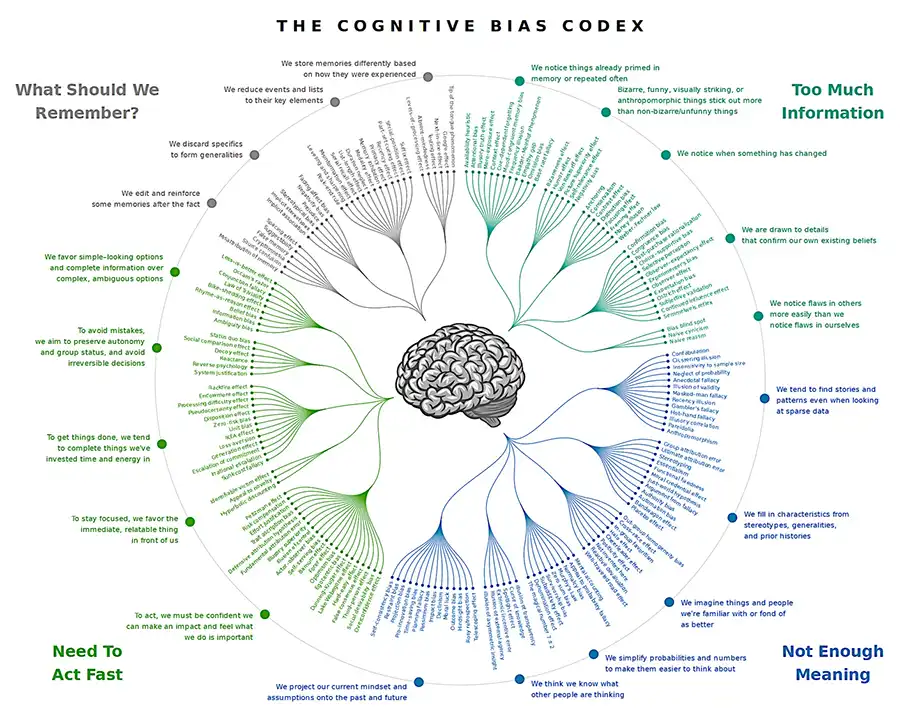

Welche Kognitiven Verzerrungen gibt es?

Ich möchte aus der unglaublichen Zahl der Cognitive Biases, die die Verhaltenspsychologie auflistet, nur ein paar herauspicken, die uns Trader (und ich will mich da nicht ausnehmen) bevorzugt befallen.

Eine umfassendere Übersicht über alle möglichen kognitiven Verzerrungen gibt dir beispielsweise die Wikipedia (hier anschauen) Diese Übersicht - in englisch - habe ich zum Download als PDF bereitgestellt. Den Link dazu findest du am Ende des Beitrags.

Confirmation Bias

Hier handelt es sich eine weitverbreitete Verzerrung unserer Sicht auf die Wirklichkeit: wir Menschen suchen nach Bestätigung. Vor allem wenn viele und zum teil widersprüchliche Informationen auf uns einprasseln.

In diesem Fall sind wir eher geneigt, die Informationen herauszupicken und zu akzeptieren, die unsere bestehenden Hypothesen, Meinungen und Vorurteile bestätigen.

Davon abweichenden Daten werden beiseite geschoben, statt sie zu hinterfragen. Sie werden als unwichtig, manipulativ oder - in jüngster Zeit - als “Verschwörungstheorie” abgetan.

Dies führt in nächster Instanz dazu, dass wir gezielt nach Informationen suchen, die unsere vorgefertigte Meinung bestätigen. Im Extremfall führt dies zu einer ausgeprägten selektiven Wahrnehmung, bei der Argumente, die unserer eigenen Sicht der Dinge zuwiderlaufen, komplett ausgeblendet werden.

Texas Sharpshooter Effect

Ergebnisse werden im Nachhinein interpretiert und ggf. manipuliert, um in ein erwartetes Schema zu passen. Ergebnisse, die den Erwartungen nicht genügen, werden ausgeblendet oder gelöscht. Ist das nicht möglich, werden sie mit aus der Luft gegriffenen Argumenten erklärt und relativiert.

Stell dir einen Schützen vor, der wild auf ein Scheunentor schießt. Dann betrachtet er die Einschüsse. Um diejenigen, die sehr nah beieinander liegen, malt er die Kreise einer Zielscheibe und sägt diese aus.

Ein Beweis für seine überragenden Scharfschützen-Fähigkeiten!

Du kannst diese Fähigkeiten manchmal erkennen, wenn du die Berichte sehr erfolgreicher Trader im Netz verfolgst: exorbitante Gewinne innerhalb kürzester Zeit! Diese leute zeigen dir die ausgesägte Scheibe, das Scheunentor verstecken sie.

Wenn sie dann lange genug ihre Schießscheibe gezeigt haben und schließlich selbst daran glauben, welch überragender Schütze sie doch sind, kommt es zum.

Dunning–Kruger-Effekt

bei dem Personen mit unzureichenden Fähigkeiten, Fachkenntnissen oder Erfahrungen dazu neigen, ihre Fähigkeiten oder Kenntnisse zu überschätzen.

Der Dunning-Kruger-Effekt wird oft als allgemeine Selbstüberschätzung von Menschen mit geringer Intelligenz missverstanden. Er bezieht sich aber eigentlich auf die spezifische Selbstüberschätzung von Menschen, die in einer bestimmten Aufgabe ungeschickt sind.

Die Folge dieser Selbst-Überschätzung ist nicht nur, dass diese Leute Außenstehende von ihren Ansichten überzeugen möchten. Vielmehr sind sie auch nicht fähig oder gewillt, sich mit dem Aufgabengebiet kritisch auseinanderzusetzen und dazu zu lernen.

Verlustaversion und Sunk-cost Fallacy

Beide Irrtümer stehen in engem Zusammenhang und sind im Trading häufig zu beobachten.

Wir Menschen hassen Verluste. Deshalb schätzen wir einen Verlustes höher ein als einen vergleichbaren Gewinn und versuchen, ihn mit aller Kraft zu vermeiden. Ist Trader in einer Verlustposition engagiert, hindert ihn der Gedanke an das bereits investierte Kapital und an die aufgewendete Zeit daran, sich aufzuraffen und die Position zu schließen.

Er will sein totes Pferd nicht verlieren, das ihm soviel gekostet hat, also steigt er noch nicht ab.

Dazu kommt die Hoffnung, das Tier könnte ja wieder aufstehen und weiterrennen.

Die “Sunk-cost Fallacy” ist auch im Alltag zu beobachten, wenn Unternehmen aufgrund der bereits getätigten Investitionen an der Entwicklung eines Produkts festhalten, obwohl klar ist, dass die Entwicklung aussichtlos ist.

Oder Kommunen, die eine Straße selbst dann weiterbauen, wenn kein Bedarf mehr besteht, nur weil jetzt “schon so viel Geld in die Sache gesteckt wurde”.

Wishful Thinking (Wunschdenken)

Und damit sind wir bei der nächsten Wirklichkeitsverzerrung: Eng mit Verlustaversion und Sunk-cost Fallacy einher geht das Wunschdenken. Menschen lieben Überzeugungen, die auf einer angenehmen Vorstellung beruhen. Anstatt Entscheidungen auf der Grundlage von Fakten und Rationalität zu treffen, driften sie in eine “wird schon gut gehen” oder “Alles wird Gut” - Mentalität ab.

Das lässt den Trader in Trades einsteigen, die “gut” und “vielversprechend ausschauen” - ohne nüchterne Analyse der Situation.

Sunk-cost Fallacy und Wishful Thinking können sich gegenseitig bedingen und verstärken und am Ende zu einer Verlustspirale ausarten.

“Bandwagon” Effekt

Der “Bandwagon”- oder auch Mitläufer-Effekt ist ein sehr häufig zu beobachtendes Verhalten an den Finanzmärkten - aber nicht nur da!

Der Mensch ist ein “Herdenmensch” (um nicht den Begriff “Herdentier” zu gebrauchen). Wir fühlen uns in Gemeinschaft wohl, wenn alle das gleiche tun, kann es ja nicht SO falsch sein! Vor allem: wenn alle kaufen und der Kurs nach oben schießt, dann wäre es doch falscher, jetzt NICHT zu kaufen.

Allerdings kann das Aufspringen auf einen fahrenden Zug böse enden.

Der Mitläufereffekt wird noch gefördert von der scheinbaren Autorität und Expertise der “Vorauslaufenden”. In dem Zusammenhang kann man ein Zitat des vielleicht größten deutschsprachigen Denkers, Immanuel Kant, anfügen:

Verlasse dich bei deinen Entscheidungen auf deine eigene Analyse, nicht auf das, was dir Experten oder “Insider” sagen. Renn nicht der Meute hinterher, sondern schau dich um, WO die alle hinrennen.

Und wenn dir “Leute, die es wissen müssen”, raten, jetzt Bitcoin oder Deutsche Bank-Aktien zu kaufen, dann schau dir diese Leute an; frage dich, welchen Vorteil sie davon haben könnten, wenn du ihrem Rat folgst.

Jesse Livermore (1877-1940), einer der ganz großen Börsenhändler, sagt in seinem Buch:

“Ein Mann muss an sich und sein Urteilsvermögen glauben, wenn er von diesem Spiel leben will. ... Niemand kann mit dem, was ihm jemand anderes sagt, das große Geld machen.”

Was kannst du gegen kognitive Verzerrungen tun?

Die genannten Irrtümer und Verzerrungen sind natürlich nur ein kleiner Ausschnitt aus einem Universum von Parallelwelten, in denen sich unser Unterbewusstsein herumtreibt. Das PDF zum Download, das ich die am ende verlinkt habe, gibt die einen Einblick, was die Kognitionspsychologie so alles herausgefunden hat.

Ich wollte hier nur einige der mentalen Fallgruben aufzeigen, in die wir Trader nur allzu häufig tapsen.

Abschließend will ich dir aber noch 4 Tipps zum Umgang mit diesen kognitiven Verzerrungen geben.

1. Mache dir die eigenen mentalen Irrwege bewusst.

Kognitive Verzerrungen haben ihren Ursprung tief drin in unserem Unterbewusstsein. Von dort dringen sie nach oben, laufen unbewusst ab und entfalten gerade dadurch eine besonders große Wirkung.

Machst du dir die Tatsache bewusst, dass sie auch dein Denken und dein Handeln beeinflussen, ist schon einiges gewonnen. Du kannst sie dann aus dem Unterbewusstsein an die Oberfläche holen.

Hinterfrage die Informationen, die dich erreichen. Hinterfrage auch - und gerade - die Informationen, die deiner Ansicht und Überzeugung in vollem Umfang entsprechen.

Von wem kommen diese Informationen? Welche Absichten könnte der Informant damit verfolgen? Sind es objektiv nachprüfbare Fakten (mit Quellen) oder subjektive Wertungen.

So klingeln bei mir immer die Alarmglöckchen, wenn mir jemand als “International anerkannter Experte für [X] (← beliebiges Fachgebiet einsetzen)” vorgestellt wird. Ich bin zwar auch nicht immun gegen die genannten Irrungen und Wirrungen, aber ich frage mich dann, ob es nicht auch einen anderen “Experten” gibt, der genau das Gegenteil herausgefunden hat?

2. Nimm dir Zeit für Entscheidungen.

Es gibt eine Faustregel, die bei wichtigen Entscheidungen schon immer geholfen hat: Eine nacht darüber schlafen.

Leider geht das bei Entscheidungen im Trading nicht immer. Dennoch musst du es dir zur Regel machen, wichtige Entscheidungen und Einschätzungen nicht unter Zeitdruck oder emotionaler Anspannung zu treffen. Unter Stress und Anspannung haben die Denkfehler besonders leichtes Spiel.

Spontane Entscheidungen sind nicht selten Entscheidungen, die hinterher bereut werden. Du kannst sie vermeiden, indem du dein Handeln planst und kontrollierst.

Analysiere deine Märkte, plane deine Aktionen im Voraus. Berücksichtige dabei natürlich deinen Tradingstil. Ein Daytrader kann keine Wochenpläne machen. Aber Tagespläne. Plane deinen Tagesablauf, setze dir feste Aufgabenblöcke - und vergiss dabei die Pausen nicht.

Lege verbindliche Regeln fest, für Positionseröffnung, Trademanagement, Ausstieg aus der Position. Schlage deinem Unbewussten ein Schnippchen, indem du Bewusst handelst.

3. Trage weitere Informationen zusammen.

Du weißt schon alles?

Systematische Denkfehler passieren umso leichter, je weniger echte Informationen wir zur Verfügung haben. Und achte darauf: wertvolle Informationen beleuchten auch die Rückseite eines Objekts, die im Schatten liegt, nicht nur die hell beschienen Vorderseite.

4. Tausche dich mit anderen Menschen aus.

Es ist eine besondere Eigenschaft von uns Menschen, dass wir Fehler am leichtesten bemerken, wenn andere sie machen. Machen wir sie selbst, fällt es selten auf.

Deshalb können wir unsere eigenen Irrtümer und Fehlentscheidungen am besten erkennen und vermeiden, wenn wir von anderen Menschen, denen wir vertrauen, darauf hingewiesen werden.

Tausche dich deshalb regelmäßig mit anderen Menschen aus, denen du vertraust, die sich aber nicht ausschließlich in deiner “Filterblase” bewegen.

Ziehe bei Entscheidungen Personen aus deinem Umfeld zu Rate, zum Beispiel Freundinnen und Freunde, Familienmitglieder oder Kolleginnen und Kollegen. Doch achte dabei darauf, dass du nicht hören willst, WAS du tun sollst, sondern WIE du es tun - oder besser NICHT tun - sollst.

Sprich dabei auch konkret an, dass du gerne hören möchtest, wenn du nach Ansicht deiner Gesprächspartner einen Denkfehler machst.

Ray Dalio, ehemals CEO von Bridgewater Associates, einer der größten globalen Hedgefonds-Gesellschaften, schreibt in seinem Buch “Principles”:

PRINZIPIEN UM DIE RICHTIGE ENTSCHEIDUNG ZU TREFFEN

► Finden Sie möglichst glaubwürdige Menschen, die anderer Meinung sind als Sie, und versuchen Sie, deren Argumente zu verstehen.

► Erkennen Sie, dass

1) die größte Bedrohung für eine gute Entscheidungsfindung schädliche Emotionen sind und

2) die Entscheidungsfindung ein zweistufiger Prozess ist (erst lernen und dann entscheiden)

Schlusswort

Kognitive Verzerrungen können dein Trading nicht nur stören, sie können es zer-stören.

Wenn du um diese Gefahr weißt, hast du den ersten Schritt hinter dir, um diesen mentalen Stolperfallen aus dem Weg zu gehen! Wenn du dir klar machst, dass diese Irrungen und Wirrungen aus dem Unbewussten hervorschleichen und sich deines bewussten Denkens bemächtigen, kannst du ihnen ein Schnippchen schlagen.

Indem du dich selbst beobachtest, dich kennenlernst und dann an den “Triggerpunkten” ansetzt, an denen du “falsch abbiegst”, kannst du es erreichen, dass dein Bewusstsein die Oberhand behält!

Unser gesamtes Team wünscht dir Toi-Toi-Toi!

Quellen:

- Robert Koppel: “INVESTING and the IRRATIONAL MIND, Rethink Risk, Outwit Optimism, and Seize Opportunities Others Miss”; McGraw-Hill Education Ltd (März 2011)

- Edwin Lefèvre: “Jesse Livermore - Reminiscences of a Stock Operator”, Mockingbird Press 2019

- Ray Dalio: “Principles — Die Prinzipien des Erfolgs”, FinanzBuch Verlag 2019

- Wikipedia: https://de.wikipedia.org/wiki/Kognitive_Verzerrung

Download der Übersicht hier: https://insider-week.com/uploads/2023/03/27/kognitive_verzerrungen.pdf

Neugierig, mehr zu erfahren?

Hole dir das Buch von Max Schulz und lade es dir noch heute kostenlos herunter!