Tradingpsychologie - dein professionelles Trading Mindset

Der Trader im Kampf mit dem Markt

„Der Markt hat es auf mich abgesehen! Er will mich kaputtmachen! Aber das wird ihm nicht gelingen! Ich werde den Markt schlagen!“

Sicherlich hast du diese oder ähnliche Sätze schon gehört. Oder auch selbst gebraucht? Wenn man diese Aussagen hört, meint man, ein Trader befindet sich in einem ständigen Kampf mit dem Markt.

Ist das wirklich so? Und falls ja, wie kannst du das ändern? In diesem Beitrag will ich analysieren, welche psychologischen Fallen im Markt auf dich lauern und wie du dein Mindset darauf vorbereitest.

Das folgende Video stimmt dich auf die Thematik ein.

Du siehst an dieser Stelle kein Video? Vermutlich ist dein Adblocker aktiviert. Schau dir in diesem Fall das Video auf YouTube an: https://youtu.be/fVKzRaQapsw

Der Trader im Spannungsfeld

Als Trader befindest du dich in einem ständigen Spannungsfeld zwischen den inneren und den äußeren Einflüssen, die auf dich wirken.

Die inneren Einflüsse sind deine Psyche, also dein EGO. Es sind deine Emotionen, die dein Handeln bestimmen. deine Weltbilder, Glaubenssätze und Gedankenmodelle. Diese Einflüsse hindern dich daran, erfolgreich zu werden.

Du versuchst, sie in den Griff zu bekommen. Das gelingt dir durch ein ausreichendes Maß an Disziplin. Die Disziplin kannst du jedoch nur entwickeln, wenn du weißt, woran es dir mangelt. Du brauchst also die notwendige Selbsterkenntnis, aus der heraus du an deinem Verhalten arbeiten kannst.

Und dazu ist es nötig, dich selbst zu beobachten. Du wirst als zum Erforscher deines eigenen Ichs.

Auf der anderen Seite steht der äußere Rahmen des Tradings: der Markt. Das heißt, die Preisentwicklung deines gehandelten Finanzinstruments oder Rohstoffs.

Die wird bestimmt durch das Zusammenspiel aus Angebot und Nachfrage. Um die Preisentwicklung zu verstehen, musst du verstehen, was Angebot und Nachfrage deines Tradingobjekts bestimmt.

Und du musst einen weiteren, ganz wichtigen Aspekt in deine Kalkulation einbeziehen:

Den Preis an der Börse beeinflusst nicht nur reales Angebot und die Nachfrage. Der Preis wird viel intensiver beeinflusst durch das Verhalten der Trader, der Massen der Marktteilnehmer.

Ein zufällig oder bewusst gestreutes Gerücht über eine Missernte im Soja oder einer Produktionsverknappung beim Öl kann den Preis nach oben oder unten schnellen lassen, ohne dass eine reale Änderung eingetreten wäre.

Gustave Le Bon hat darüber bereits 1895 das wohl wichtigste Buch verfasst, das auf dem Markt ist: Psychologie der Massen ① . Auch an der Börse haben wir es damit zu tun.

Der Trader im Zwiespalt mit dem Markt

Der Trader befindet sich also in einem Zwiespalt mit dem Markt. Er möchte das Eine, aber der Markt Liefert stattdessen das Andere, etwas ganz Anderes!

Wen wundert es da, dass ein Trader den Markt als feindlich betrachtet?

Ein erster Schritt aus diesem Dilemma ist es, deine Sichtweise auf den Markt zu verändern.

„DER MARKT“ ist nicht dein Feind, der dir „Böses“ will, dich am Boden zerstört sehen möchte. „Dem Markt“ bist du völlig egal! Er weiß gar nicht, dass es dich gibt!

Eine sehr eindrucksvolle Darstellung, wie du den Markt betrachten solltest, habe ich bei Alexander Elder in seinem Buch „Trading for a Living“ ② gefunden:

Der Markt als OZEAN

Ein paar Zitate aus dem einleitenden Kapitel dieses Buchs...

Der Markt ist wie ein Ozean – er steigt und fällt unabhängig von dem, was man sich wünscht. Ebbe und Flut richten sich nicht nach dem, was wir gerne möchten. ... Man mag Freude empfinden, ... Man mag in Furcht zerfließen, ... diese Gefühle haben nichts mit dem Markt zu tun – sie existieren nur in einem selbst. Der Markt weiß ja nicht, dass es uns gibt. Man kann nichts tun, um ihn zu beeinflussen.

Dem Ozean ist das Wohlergehen eines Menschen egal, aber er ist auch nicht darauf aus, ihn zu schädigen. Das Einzige, was man unter Kontrolle hat, ist das eigene Verhalten.

Der Markt durchläuft stetig seine Zyklen, nach oben und nach unten, wie ein Ozean, der Stürme und Flauten durchmacht.

Ein Seemann kann den Ozean nicht beherrschen, aber er kann sich selbst beherrschen. Er kann Strömungen und das Wettergeschehen studieren, die richtigen Techniken der Seefahrt lernen und Erfahrungen sammeln. Er kann lernen, wann man auslaufen und wann man im Hafen bleiben sollte. Ein erfolgreicher Seemann nutzt seine Intelligenz.

Dr. Alexander Elder: Trading for a Living

Was bedeutet das für den Trader?

Passe deine Vorstellungen vom Trading an die Realität des Marktes an

Du musst deine Vorstellung vom vom Handel an der Börse überdenken.

Das Ziel eines jeden Traders ist es natürlich, Gewinn zu machen. Und jeder Trader hofft und erwartet, dass dieser Gewinn leicht zu erwirtschaften ist.

Ein unerfahrener Neuling glaubt den Aussagen und Versprechungen des Marketings. Er sieht die bunten Bilder im Internet mit den erfolgreichen Tradern im Lamborghini, auf ihrer Yacht, umringt von schönen Mädchen.

Aber wenn Trading SO einfach wäre, hätten die Lambo-Fahrer echte Parkplatzprobleme!

Ich will dir hier ein paar Gesichtspunkte aufzeigen, die auf den ersten Blick sehr demotivierend sein werden! Aber nur, wenn du dir dieser Tatsachen voll und ganz bewusst bist, wirst du deinen Weg in Richtung Erfolg gehen können.

Überprüfe deine Ziele und Erwartungen

Wenn du mit dem Ziel in den Markt gehst, konstante Profite zu generieren, wirst du schnell enttäuscht und frustriert sein. Besonders für den Einsteiger muss das primäre Ziel das Überleben am Markt sein!

Und unrealistische Erwartungen sind der Zwillingsbruder der Besessenheit, Gewinne zu erzielen. Du erwartest eine Mindest-Gewinnmarge, die ausbleibt. Du fängst an, zu viel zu traden und zu große Risiken einzugehen.

Hohe Erwartungen gehen oft mit hohen Verlusten einher!

Akzeptiere, dass der Markt nicht prognostizierbar ist

Der Markt ist ein Spiel der Wahrscheinlichkeiten.

Er gibt dir zwar Hinweise auf seine künftige Entwicklung, aber keine Garantien. Als Trader musst diese Hinweise erkennen, aber du musst darauf vorbereitet sein, dass es am Ende doch anders kommen kann.

Sei dir bewusst, dass Verluste unvermeidbar sind

Jeder Trader verliert! Immer wieder. Der erfolgreichste Trader ist nicht der, der den größten Gewinn einfährt, sondern der, der den geringsten Verlust erleidet. Und das dauerhaft.

Der erfolgreiche Trader plant seinen Verlust ein. Er akzeptiert ihn und gerät nicht in Panik, wenn er dann tatsächlich eintritt.

Schau dir deine Märkte an

- Märkte sind nicht vollkommen prognostizierbar. Was in der Vergangenheit funktioniert hat, muss nicht zwangsläufig auch jetzt funktionieren.

- Eine intensive Beschäftigung mit einem Markt ist Grundvoraussetzung für das Handeln in diesem Markt. Eine Garantie für den Erfolg ist sie nicht.

- Eine kritische Auseinandersetzung mit der aktuellen Marktsituation ist trotz aller Hilfsmittel der technischen Analyse überlebensnotwendig

- Märkte können von unvorhersehbaren Ereignissen beeinflusst werden

ODER - von vorhersehbaren, deren Zeitpunkt und Intensität des Eintreffens aber ungewiss sein können

Merke

Hier kommt nun die wichtigste Folie. Schreibe dir diesen Satz mit dickem Edding auf Karton und hänge ihn neben deinen Schreibtisch!

Du kannst deine Gewinne nicht vorhersagen, aber du kannst deine maximal möglichen Verluste genau festlegen.

Konzentriere dich nicht auf die Maximierung deiner Gewinne, sondern auf die Minimierung deiner Verluste.

Aber wie machst du das?

Das „Geheimnis“ dahinter heißt Risiko- und Moneymangement.

Manage dein Risiko

Deine wichtigste Aufgabe im Trading ist die Sicherung deines Kapitals!

Du musst von vornherein festlegen, wieviel Prozent deines zur Verfügung stehenden Kapitals du riskieren kannst.

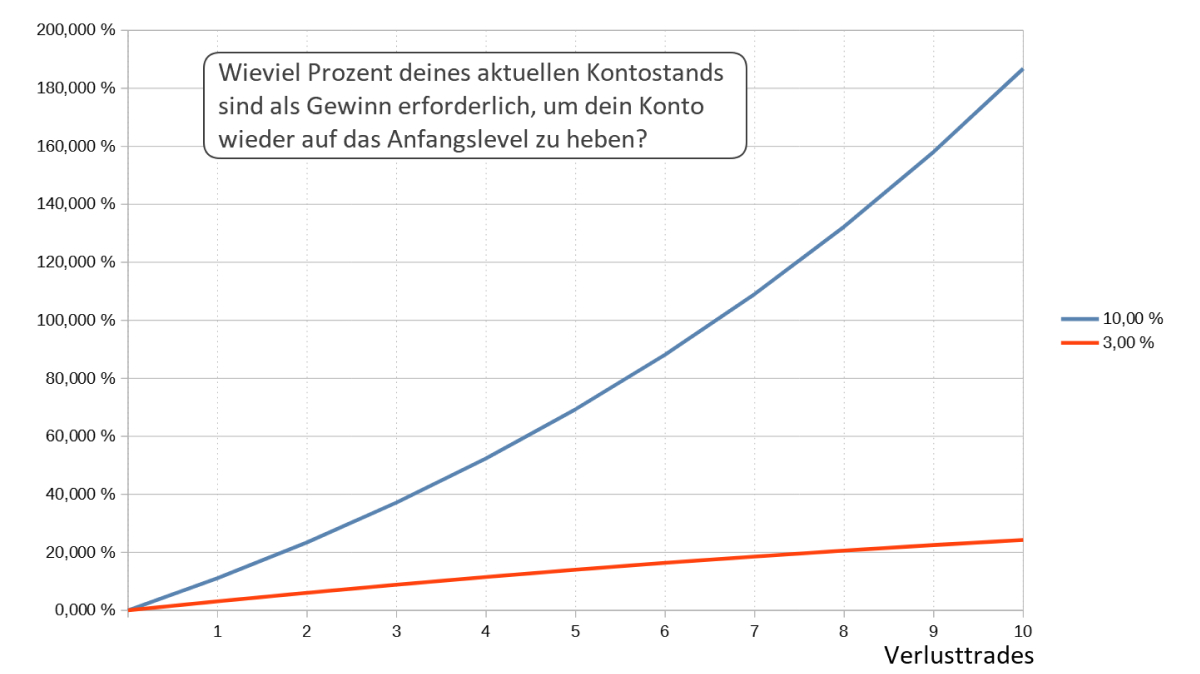

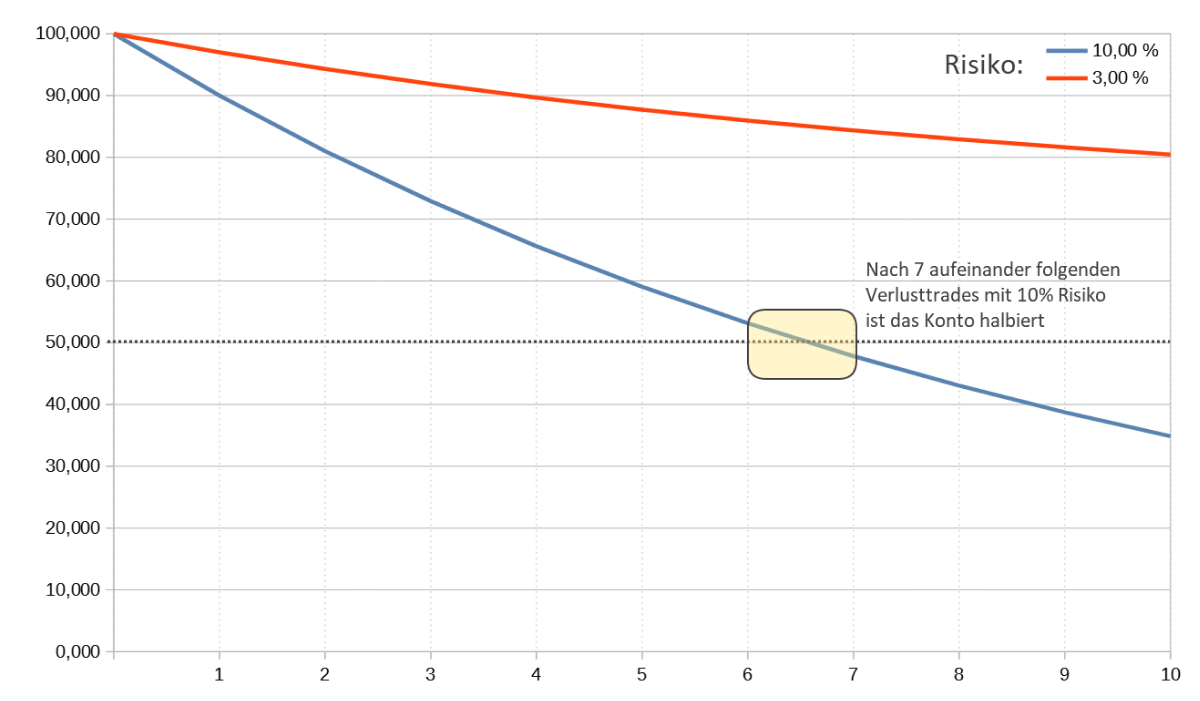

Dabei musst du dir auch bewusst werden, das Verlusttrades selten Einzelgänger sind. Sie tendieren dazu, in Rudeln aufzutreten und oft auch ein paar Kumpels mitbringen.

Mit jedem Verlusttrade nimmt deine Kapitaldecke ab. OKAY - das ist nichts Neues, darauf wärst du auch ohne meine Hilfe gekommen, stimmts?

Abb. 3: Die Entwicklung des Tradingkontos nach aufeinander folgenden Verlusttrades bei 10% Risiko und 3% Risiko.

Aber was bedeutet das? Es bedeutet

- Das Kapital, das du im nächsten Trade riskieren kannst, ist geringer

- Das Kapital, das du benötigst, um diesen Verlust auszugleichen, wächst an

Der Drang zu „Rachetrades“ - diese „Jetzt zeig ich’s dem Markt, das Geld hol ich mir wieder“ - Aktionen führen dann nicht selten zum Totalabsturz!

Hier siehst du, wieviel Prozent deines noch verbleibenden Restkapitals nach X Verlusttrades nötig sind, um dein Konto wieder auf den Anfangsstand aufzufüllen.

Und hier noch ein Spruch, den du dir neben deinen Trading-Desk pinnst:

Manage dein Risiko, aber WIE?

Und wie soll das jetzt gehen, dieses „Risikomanagement“?

- Lege dein Maximalrisiko fest: Wieviel Prozent deines Kapitals kannst du maximal pro Trade riskieren?

- Ermittle VOR jedem Trade das Risiko, das mit der geplanten Position verbunden ist

- Übersteigt dieses Risiko dein festgelegtes Maximum LASS DIE FINGER VOM TRADE!

- Stelle sicher, dass dein tatsächlicher Verlust dieses festgelegte Risiko NICHT ÜBERSCHREITEN KANN!

Die einzige Möglichkeit, dies zu erreichen: Nutze einen Stopp-Loss

Das Festlegen deines Stopp Loss kann auf unterschiedliche Art erfolgen. Die übliche ist die Festsetzung nach Markttechnik. Auf unserer Website findest du dazu Beiträge ③ .

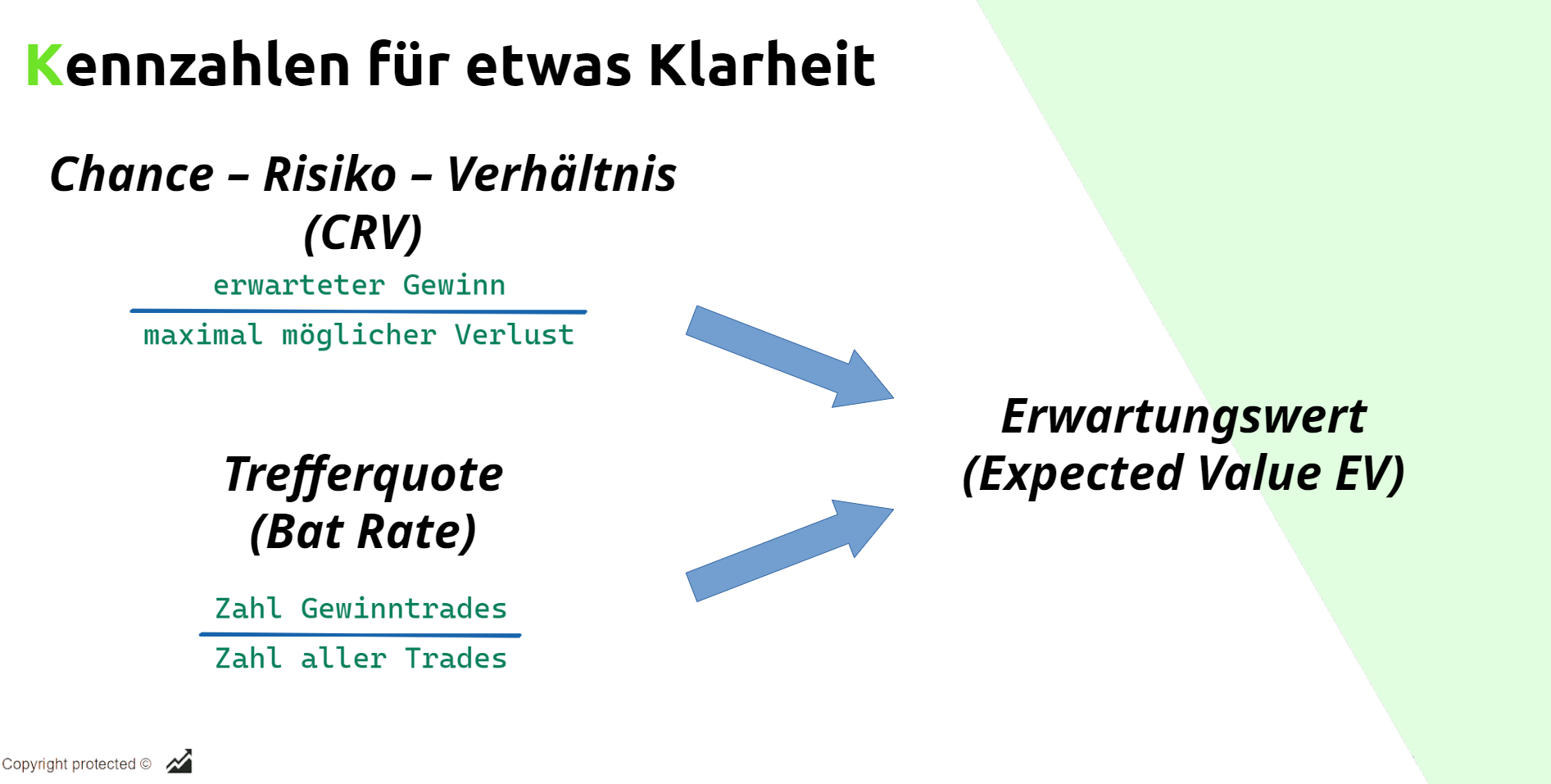

Kennzahlen, die dir etwas Klarheit verschaffen können

Bei deiner Tradingvorbereitung solltest du unbedingt die folgenden Kennzahlen ermitteln. Sie geben dir einen gewissen Einblick in die Wahrscheinlichkeit, mit der du dein gewünschtes Ergebnis erzielst.

① Das Chance-Risiko-Verhältnis („CRV“)

Das CRV ist ganz einfach der Quotient aus deinem erhofften Gewinn und deinem maximal erwarteten Verlust.

Nachdem du deinen Markteinstieg geplant hast, ermittelst du die maximales Risiko anhand eines strategisch sinnvollen Stopp-Loss.

Dann legst du dein Tradingziel („Target“) fest . Wie dein Stopp-Loss kann dein Target auf unterschiedliche Weise ermittelt werden: auch hier empfiehlt sich ein markttechnischer Ansatz.

Diese beiden Werte setzt du in Beziehung.

Erwartest du einen Gewinn von 1500$ bei einem maximalen Risiko von 1000$ dann hast du ein CRV von 1,5:1

LASS DIE FINGER VON TRADES MIT CRV UNTER 1 !

② Die Trefferquote

Sie ist das Verhältnis deiner Gewinntrades zur Gesamtzahl aller Trades.

Natürlich wird diese Zahl umso aussagekräftiger, je mehr Trades du betrachtest.

Hast du 5 Trades, davon einen gewonnen, hast du zwar eine Trefferquote von 0,2 (=20%). Aussagekräftig ist dieser Wert jedoch nicht! Hast du 300 Trades, davon 140 gewonnen, schaut die Sache besser aus. Deine Trefferquote beträgt jetzt 14/30 oder 46,6%.

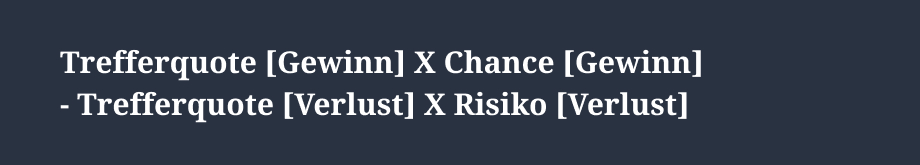

③ Der Erwartungswert („Expected Value“ - EV)

Aus diesen beiden Werten lässt sich jetzt dein Erwartungswert ermitteln: In 47% aller Fälle (also bei etwa der Hälfte deiner Trades) wirst du die gewünschten 1500$ gewinnen. Und in den restlichen Fällen? Verlierst du 1000$.

Das lässt sich in einer Formel zusammenschreiben. Der Erwartungswert ist die Trefferquote für Gewinntrades MAL dem erwarteten Gewinn MINUS der Trefferquote für Verlusttrades MAL dem erwarteten Verlust (wobei die Trefferquote für Verlusttrades gleich ist dem Wert 1 MINUS Trefferquote für Gewinntrades).

Oder:

Dein Erwartungswert beträgt im obigen Beispiel

0,47 x 1500 — 0,53 x 1000 ═ 175

Mit anderen Worten: Ausgehend von deiner statistischen Gewinnhäufigkeit und deiner Gewinnerwartung, die du für dieses Setup eingeplant hast, kannst du, wenn du diesen Trade sehr oft wiederholst, einen rein hypothetischen Gewinn von 175$ gutschreiben.

Zugegeben, Statistik und Wahrscheinlichkeitsrechnung sind nicht jedermanns Sache, aber nach dem „Gesetz der Großen Zahlen“ kommen sie der Realität näher als so manche Erfolgsstories im Internet.

Vor allem geben sie dir ein Werkzeug an die Hand, deine Chancen reeler einzuschätzen als mit „PI mal Daumen“ und Bauchgefühl.

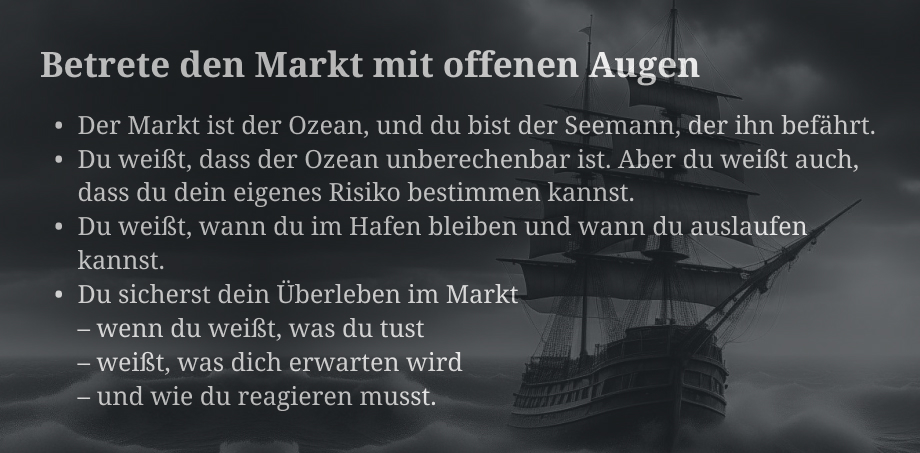

Betrete den Markt mit offenen Augen

Dieses Ausführungen sollen dir jetzt nicht die Motivation rauben, sondern die Augen öffnen! So wie Alexander Elder schreibt:

Der Markt ist der Ozean, den du als Seemann befährst. Ein guter Seemann kennt den Ozean, er weiß, dass der Ozean oft unberechenbar ist. Aber er weiß, sein eigenes Risiko abzuschätzen. Und er weiß, wann er auslaufen kann und wann er im Hafen bleiben muss.

Arbeite an deiner emotionalen Ausrichtung und betrete den Markt mit offenen Augen und dem notwendigen Selbstbewusstsein. Kenne deine Emotionen und halte sie unter Kontrolle. Wenn du weißt, was du tust, was dich im Markt erwartet und wie du in bestimmten Situationen reagieren musst, wirst du dein Überleben im Markt sichern.

Darum geht es beim nächsten Mal.

Anmerkungen:

① Gustave Le Bon (1841-1931): Psychologie der Massen, Erstausgabe 1895, © 2009 Nikol Verlagsgesellschaft mbH & Co. KG, Hamburg

② Dr. Alexander Elder Trading for a Living, Wiley Finance, 1993

③ insider-week.com: Grundprinzipien der Markttechnik – Teil 2: Stopps und Zeitrahmen

Images von Pixabay https://pixabay.com/de/ und eigene Produktion

Zitat Alexander Elder „Der Markt“ zum Download hier ►

Neugierig, mehr zu erfahren?

Hole dir das Buch von Max Schulz und lade es dir noch heute kostenlos herunter!