COT-Strategie

Die COT-Strategie ist ein Swing-Trading-Ansatz. Im Gegensatz zum Intraday-Handel, auch als Daytrading bekannt, erfolgt der Handel auf dem Tageschart.

Mit der COT-Strategie werden die 35 liquidesten US-Futures-Märkte getradet. Darunter fallen Futures aus den Sektoren Rohstoffe, Edelmetalle, Energie, Währungen und Aktienmarktindizes. Finanzprodukte wie Aktien, Optionen oder Kryptowährungen werden hierbei nicht gehandelt.

Die Handelsdauer der Trades beträgt ca. 3 bis 20 Tagen. Es werden gleichzeitig bis zu 4 unkorrelierte Märkte gehandelt.

Umsetzung der COT-Strategie.

Am Sonntag starte ich meine Analysearbeit und erstelle den wöchentlichen Handelsplan sowie eine Watchlist mit den Märkten, bei denen ich gemäß der COT-Strategie Trends für die kommende Handelswoche erwarte. Diesen Handelsplan teile ich anschließend mit den InsiderWeek-Mitgliedern und platziere bei Bedarf Bracket-Orders für die Trades am Montag.

Unter der Woche am Ende jedes Handelstages informiere ich meine Mitglieder zw. 20-21 Uhr MEZ über die geplanten Aktionen wie das Eingehen einer neuen Position oder das Beenden eines Trades sowie die Anpassung von Stop-Loss- oder Gewinnzielen. Da die meiste Arbeit bereits am Sonntag erledigt wurde, benötigt man nur etwa 15 Minuten pro Tag, um die Trades zu managen.

Aufbau der COT Strategie

Fundamentale Analyse

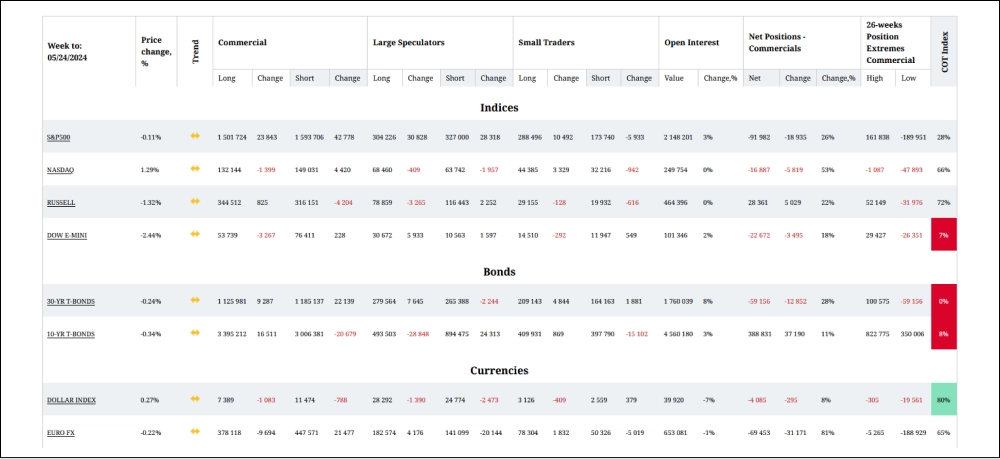

Die wöchentlich von der CFTC veröffentlichten COT-Daten bilden den wichtigsten Baustein der COT-Strategie.

Die Auswertung der COT-Daten ermöglicht es uns, das Verhalten der großen Marktteilnehmer zu analysieren und rechtzeitig aufkommende Trends zu erkennen.

Mein Team und ich tragen die COT-Daten in einen wöchentlichen Chart ein und berechnen den COT-Index. Dieser Indikator zeigt an, wann die Big Player extreme Käufe oder Verkäufe tätigen.

Anschließend analysieren wir die saisonalen Preisbewegungen. Insbesondere Rohstoffmärkte weisen stabile saisonale Tendenzen auf, die in Kombination mit COT-Daten treffsichere Trendprognosen ermöglichen. Für die Analyse der Saisonalität verwenden wir unser eigenes entwickeltes Saisonality-Tool.

Technische Analyse

Technische Analyse

Nachdem die Trendmärkte anhand der COT-Daten und saisonalen Tendenzen ausgewählt wurden, erfolgt die Planung des Trades auf dem Tageschart. Dabei wird der optimale Einstiegspunkt, der Stop-Loss und das Kursziel mithilfe der technischen Analyse bestimmt.

Risiko- und Geldmanagement.

Risiko- und Geldmanagement.

Das Trading erfolgt immer mit einem aktiven Stop-Loss, da der Schutz des Kapitals die höchste Priorität hat. Dies zeigt sich auch in der Performance der COT-Strategie, da der maximale Drawdown in den letzten 9 Jahren niemals über 10% lag.

Wenn sich ein Einstiegssignal anhand der COT-Strategie ergibt, wird der Trade mit einem Stop-Loss und einem Kursziel mithilfe einer Bracket-Order umgesetzt. In der Regel beträgt das Risiko pro Trade durchschnittlich 2% vom Handelskonto. Während eines Drawdowns wird das Risiko auf 1% reduziert, und in Zeiten von Allzeithochs kann das Risiko auf bis zu 4% pro Trade erhöht werden.

Ein Handelsansatz, zwei Strategien.

Ein Handelsansatz, zwei Strategien.

Es werden insgesamt zwei COT-Strategien gehandelt. Seit 2014 wird die COT-1 Strategie angewendet, wie in der Performance-Übersicht ersichtlich ist. Im Jahr 2020 wurde die COT-2 Strategie eingeführt, die auf meinen Erfolgen aus den Trading Weltmeisterschaften basiert.

Beide Strategien haben denselben Handelsansatz, wie bereits aus den Namen ersichtlich ist. Der Unterschied zwischen den beiden Strategien besteht darin, dass die COT-2 Strategie einen aggressiveren Handelsstil verfolgt als die COT-1 Strategie. Bei der COT-2 Strategie gibt es doppelt so viele Einstiegssignale, die einen starken Fokus auf die Märkte, fortgeschrittenes Risiko- und Positionsmanagement erfordern. Um das volle Potenzial dieser Strategie auszuschöpfen, ist Erfahrung im Handel nach COT-Daten erforderlich.

Die COT-2 Strategie verfolgt zwei Hauptziele: Zum einen den Wunsch nach einer Strategie für fortgeschrittene und ambitionierte COT-Trader und zum anderen die Diversifikation. Wie aus der Statistik hervorgeht, lag der Drawdown seit der Einführung der COT-2 Strategie im Gesamtportfolio stets unter 5%. Dadurch wurde der ursprüngliche Drawdown um 50% reduziert und gleichzeitig die Gesamtperformance um das 2,3-fache verbessert.

Übersicht der Handelskonten

COT-1 Handelskonto

COT-1 Handelskonto

Auf dem COT-1 Handelskonto wird die COT-1 Strategie gehandelt. Das Konto hatte einen Startwert von 14.000 US-Dollar im Jahr 2014 und liegt stand heute Juni 2023 bei 849.000 US-Dollar. Wie aus der Kontoentwicklung ersichtlich ist, erzielt die COT-1 Strategie seit ihrem Start im Jahr 2014 kontinuierlich gute Ergebnisse. Es handelt sich um eine robuste Strategie, die besonders effektiv ist, wenn sich die Märkte in größeren Ranges bewegen, was bei Rohstoffmärkten etwa 80% der Zeit der Fall ist. Als Mitglied der InsiderWeek Community hast du Zugang zu allen Trades, die ich mit dieser Strategie auf dem COT-1 Konto umsetze. Die Trades werden vor ihrer Ausführundg vorgestellt, sodass du die Möglichkeit hast, der COT-1 Strategie zu folgen und davon zu lernen.

StartUp Handelskonto

StartUp Handelskonto

Das StartUp-Konto basiert auf derselben COT-1 Strategie, jedoch mit einem kleineren Kontostand von 30.000 Dollar. Ich habe bereits erfolgreich sechs kleine Konten aufgebaut und möchte insbesondere Mitgliedern mit kleinen Konten zeigen, wie man ein solches Konto aufbaut, worauf man achten sollte und wie man die richtigen Märkte auswählt und das Risiko managt. Es gibt eine wachsende Anzahl an liquiden Mini- und Mikro-Kontrakten, die sich für den Handel mit der COT-1 Strategie auf kleinen Konten eignen. Wenn du also ein Trader mit einem kleinen Konto bist, wirst du durch die Trades auf dem StartUp-Konto wertvolle Erfahrungen sammeln können.

COT-2 Handelskonto

COT-2 Handelskonto

Auf dem COT-2 Handelskonto wird die COT-2 Strategie umgesetzt. Das Konto startete im November 2020 mit einem Wert von 50.000 US-Dollar und liegt momentan im Juli 2023 bei 505.950 US-Dollar. Wie bereits oben beschrieben, erfordert die erfolgreiche Umsetzung der Trades auf dem COT-2 Handelskonto ein gründliches Verständnis der COT-2 Strategie. Aus diesem Grund teile ich Trades von meinem COT-2 Handelskonto nur mit Tradern, die bereits Kurse oder Seminare der COT-2 Strategie absolviert haben.